Diecisiete años del whitepaper de Bitcoin: de ser ignorado a la entrada de los Estados.

Hace diecisiete años, un anónimo llamado Satoshi Nakamoto publicó un documento de nueve páginas en un foro; nadie respondió, nadie le prestó atención.

Aquel año, Lehman acababa de quebrar y la confianza global en el sistema financiero tambaleaba sobre las ruinas de su reconstrucción.

Nadie sabía que ese whitepaper titulado “Bitcoin: A Peer-to-Peer Electronic Cash System” haría que, diecisiete años después, Wall Street, Estados Unidos y pequeños países de Centroamérica apostaran por él al mismo tiempo.

De ser ignorado a convertirse en objeto de disputa entre naciones, Bitcoin no es solo una revolución monetaria, sino un experimento de reconstrucción de la confianza.

I. 2008: El nacimiento del whitepaper y el colapso del viejo orden

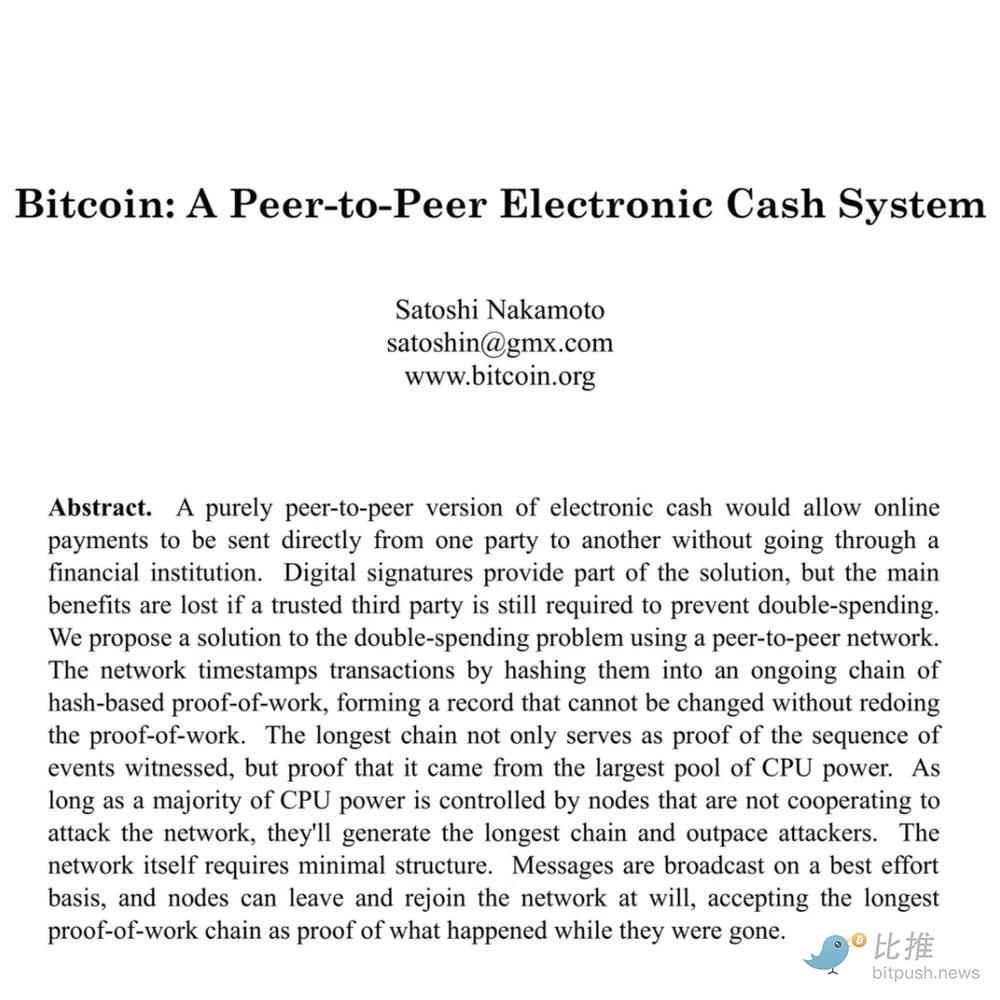

El 31 de octubre de 2008, bajo la sombra de la crisis financiera global, un nombre desconocido apareció en el foro de P2P Foundation: Satoshi Nakamoto.

Publicó un documento de nueve páginas: “Bitcoin: A Peer-to-Peer Electronic Cash System”.

Este whitepaper planteó una propuesta radical:

“Liberar la moneda del monopolio de las instituciones centrales y dejar que la confianza sea garantizada por las matemáticas y la potencia computacional.”

Nadie imaginó que ese mensaje, enterrado en un grupo de correo de criptografía, daría lugar diecisiete años después a un gigante con una capitalización de mercado total de 2.18 trillones de dólares.

II. 2009–2012: La isla del idealismo

El 3 de enero de 2009, Satoshi Nakamoto minó el bloque génesis y escribió una frase irónicamente realista:

“The Times 03/Jan/2009 Chancellor on brink of second bailout for banks.”

El valor inicial de Bitcoin era prácticamente cero.

Hasta el 22 de mayo de 2010, cuando el programador Laszlo intercambió 10,000 BTC por dos pizzas, marcando la “primera rebanada de pan” en el mundo cripto.

En ese entonces, el precio de Bitcoin rondaba los $0.0025;

los mineros lo veían solo como un experimento de fe.

A finales de 2010, Satoshi Nakamoto desapareció por completo, dejando un sistema autónomo, transparente e inalterable.

III. 2013–2016: La primera prueba de confianza

En 2013, Bitcoin superó por primera vez los $1,000.

La crisis bancaria y el control de capitales en Chipre hicieron que la gente se diera cuenta por primera vez de que podría ser la “llave para escapar de las finanzas tradicionales”.

Sin embargo, la burbuja estalló de inmediato:

-

En 2014, Mt.Gox fue hackeado y se robaron 850,000 BTC, el precio cayó un 80%;

-

En 2015, Ethereum se lanzó, y la tecnología blockchain se diversificó hacia los “contratos inteligentes”;

-

En 2016, la segunda reducción a la mitad, el mercado se reconstruyó entre dudas y resiliencia.

En este periodo, Bitcoin seguía siendo como una corriente subterránea latente: aparentemente silenciosa, pero con fuerzas ocultas en movimiento.

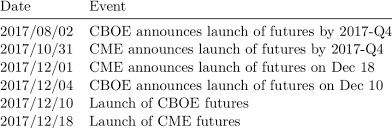

IV. 2017–2020: De romper el círculo de Wall Street al surgimiento de la institucionalización

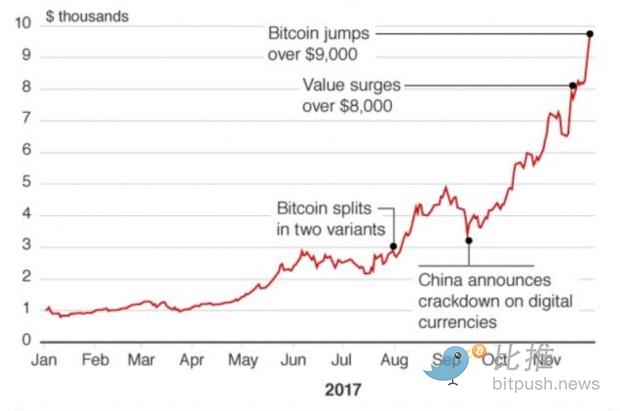

En diciembre de 2017, el precio de Bitcoin superó por primera vez los $19,000.

CME y CBOE lanzaron futuros de Bitcoin,

marcando su entrada oficial en el escenario de Wall Street.

Minoristas e instituciones apostaron juntos, y los medios lo llamaron “oro digital”.

Sin embargo, tras el banquete, llegó la tormenta regulatoria:

China cerró los exchanges;

La SEC de EE. UU. rechazó los primeros ETF;

Los bancos centrales de varios países advirtieron sobre la “banca en la sombra”.

La burbuja estalló rápidamente: el mercado bajista de 2018 llevó el precio a $3,000.

Pero este invierno sentó las bases para la institucionalización.

En ese momento, las instituciones financieras tradicionales comenzaron a cambiar de actitud.

Morgan Stanley, Fidelity, Bridgewater, entre otros,

publicaron informes de investigación, proponiendo por primera vez:

“Los activos digitales están formando una nueva clase de activos independiente.”

Los investigadores institucionales descubrieron que Bitcoin tiene características que los activos tradicionales no poseen:

-

Baja correlación con acciones y bonos, lo que permite diversificar el riesgo de la cartera;

-

El límite de suministro fijo aporta la escasez del oro digital;

-

Operación 24/7 y circulación transfronteriza, creando una liquidez global sin precedentes.

En 2019, Fidelity fundó Fidelity Digital Assets,

abriendo los primeros servicios de custodia a inversores institucionales.

Al mismo tiempo:

-

En 2019, se lanzó Lightning Network, haciendo posibles los micropagos;

-

En 2020, la tercera reducción a la mitad ralentizó aún más el crecimiento de la oferta.

Cuando la pandemia, la flexibilización cuantitativa y la inflación se entrelazaron,

Bitcoin pasó de ser un activo especulativo a una “herramienta de cobertura sistémica”.

De la euforia a la racionalidad, de la periferia al objeto de estudio,

estos tres años sentaron las bases para la llegada de la era ETF.

V. 2021–2023: El debut de los estados, la fe se convierte en realidad

En 2021, Bitcoin se convirtió por primera vez en moneda de curso legal.

El presidente de El Salvador, Nayib Bukele, anunció:

“Bitcoin es el símbolo de un país libre, no pertenece a Wall Street ni a Washington.”

Esta decisión provocó la fuerte oposición del FMI y el Banco Mundial.

Pero El Salvador persistió con los “bonos volcán”, el plan de reservas de Bitcoin y la construcción de “Bitcoin City”.

Aunque al principio sufrió presión por la caída de precios, abrió un precedente histórico:

la era de la competencia por la soberanía monetaria había comenzado.

Al mismo tiempo, Estados Unidos también adoptó un enfoque más pragmático en los mercados de capital.

Empresas como MicroStrategy y Tesla compraron Bitcoin;

los inversores institucionales lo incluyeron por primera vez en sus carteras;

el precio de Bitcoin alcanzó los $68,789.

Sin embargo, en 2022, las crisis de Luna y FTX colapsaron nuevamente el sistema de confianza.

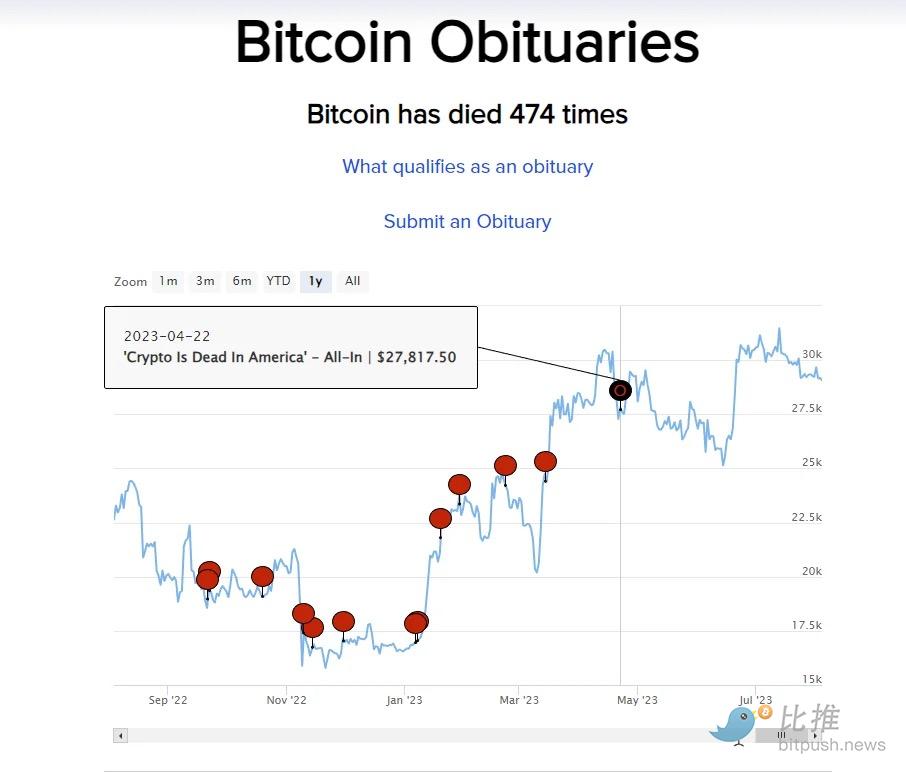

Cuando el precio cayó a $15,000, los medios predijeron la “muerte de Bitcoin” más de 470 veces.

Pero fue precisamente después de esta limpieza que la circulación de Bitcoin se concentró en manos de holders a largo plazo, y las instituciones aprovecharon para acumular.

VI. 2024–2025: La era Trump y la revolución ETF

El 10 de enero de 2024, la SEC de EE. UU. aprobó los primeros ETF spot de Bitcoin.

BlackRock, Fidelity y Grayscale participaron, con un volumen de operaciones de más de 6 mil millones de dólares ese día.

La concesión regulatoria significa:

Bitcoin pasó de ser un “activo gris” a un “activo regulado”.

Ese mismo año, EE. UU. vivió un punto de inflexión política.

Trump ganó las elecciones de 2024 y declaró en varias ocasiones públicas:

“Quiero que Estados Unidos sea el centro global del capital cripto, que Bitcoin se mine, se posea y se gane en Estados Unidos.”

El nuevo gobierno implementó políticas “crypto-friendly”, relajando los impuestos para la minería y los ETF, atrayendo una gran cantidad de potencia computacional y capital de regreso a EE. UU.

Incluso dentro del Partido Republicano se propuso mantener una pequeña cantidad de BTC como “reserva estratégica nacional”:

por primera vez, Bitcoin entró en el discurso fiscal y diplomático nacional.

Al mismo tiempo:

-

El Salvador anunció que los bonos de Bitcoin generaron más del 45% de ganancias;

-

Los fondos soberanos de Medio Oriente comenzaron a mantener Bitcoin directamente;

-

El precio de Bitcoin superó los $100,000 y la capitalización de mercado superó los 2.1 trillones de dólares.

Esto ya no es solo historia de la tecnología, sino una reescritura de la competencia monetaria geopolítica.

VII. Diecisiete años en resumen: del ideal al sistema

Etapa Palabras clave Eventos representativos Rango de precios| 2008–2010 | Idealismo | Publicación del whitepaper, bloque génesis, transacción de la pizza | $0 – $0.1 |

| 2011–2013 | Difusión inicial | Primer superación de $1, crisis de Chipre | $1 – $1000 |

| 2014–2016 | Crisis de confianza | Colapso de Mt.Gox, reducción a la mitad, debate sobre PoW | $200 – $700 |

| 2017–2020 | Juego regulatorio | Futuros de CME, tercera reducción a la mitad | $1000 – $20000 |

| 2021–2023 | Intentos estatales | Legislación de El Salvador, crisis de FTX | $15000 – $68000 |

| 2024–2025 | Consolidación mainstream | Aprobación de ETF, “nueva política cripto” de Trump | $30000 – $110000 |

VIII. Epílogo: De la fe a la institucionalización

Hace diecisiete años, Satoshi Nakamoto escribió:

“La confianza debe basarse en la criptografía, no en la naturaleza humana.”

Diecisiete años después, Bitcoin no solo se ha convertido en un “activo” ineludible en los mercados financieros,

sino también en un portador de confianza disputado por países, empresas y minoristas.

El Salvador lo utiliza para desafiar el sistema del dólar,

el gobierno de Trump lo usa para remodelar la competitividad financiera de EE. UU.,

Wall Street lo utiliza para buscar nuevas curvas de rendimiento,

y la gente común lo emplea para proteger la luz de su riqueza.

De un whitepaper de nueve páginas a una capitalización de mercado de billones de dólares,

de la fantasía romántica de los geeks al serio tablero de ajedrez de las grandes potencias.

Bitcoin ha completado su metamorfosis de identidad—

ya no es solo un retador del viejo orden,

sino también un co-constructor del nuevo mundo.

Diecisiete años han pasado,

el mundo no ha cambiado radicalmente,

pero cuando hablamos de “moneda”,

el significado de la palabra ya ha cambiado silenciosamente.

Redacción: Bitpush Editorial Team

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.