¿El misterioso equipo que dominó Solana durante tres meses ahora está lanzando su propia moneda en Jupiter?

Un equipo anónimo sin sitio web oficial ni comunidad ha absorbido casi la mitad del volumen de transacciones en Jupiter en solo 90 días.

Para profundizar en este misterioso proyecto, primero debemos presenciar una revolución de transacciones on-chain en curso que está ocurriendo en Solana.

HumidiFi representa el 42% del volumen de transacciones de Jupiter

Fuente: Dune, @ilemi

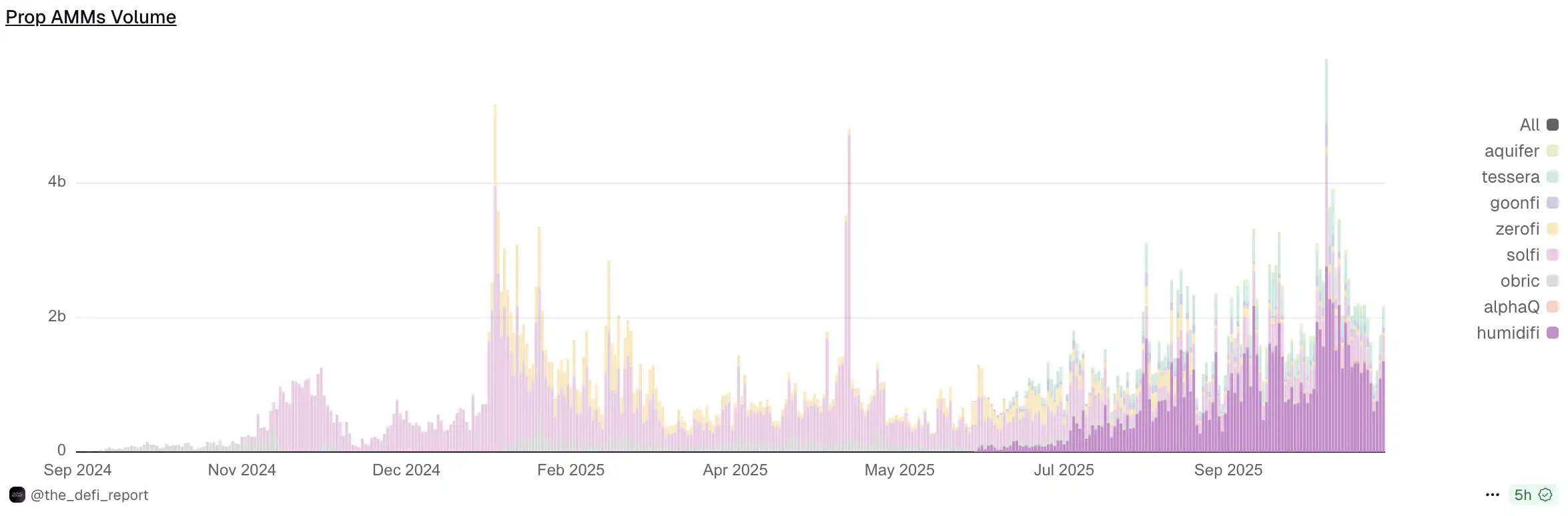

Cómo los AMM Propietarios están reestructurando las transacciones on-chain

En el contexto de los AMM, el flujo de órdenes tóxicas se refiere a los arbitrajistas de alta frecuencia que aprovechan conexiones de baja latencia y algoritmos avanzados para capturar de manera anticipada diferenciales de precios y arbitrar rápidamente la diferencia de precios entre los mercados on-chain y los lugares de descubrimiento de precios (normalmente exchanges centralizados como Binance). Las ganancias obtenidas por estos flujos de órdenes tóxicas son finalmente soportadas por los traders, proveedores de liquidez y creadores de mercado on-chain.

En los mercados financieros tradicionales que utilizan un Central Limit Order Book (CLOB) para emparejar operaciones, los creadores de mercado profesionales pueden lidiar con el flujo de órdenes tóxicas de varias maneras (como ajustando los spreads o pausando cotizaciones). Analizando los patrones de flujo de órdenes, pueden identificar traders con ventaja informativa y ajustar las cotizaciones en consecuencia para mitigar pérdidas causadas por selección adversa. Por lo tanto, los creadores de mercado que operan en Solana optaron naturalmente por DEXes como Phoenix que emplean un CLOB. Sin embargo, durante el periodo de "frenesí meme" de Solana desde 2024 hasta principios de 2025, la red Solana, abrumada por una demanda sin precedentes, luchó para manejar las órdenes de los creadores de mercado, y actualizar las cotizaciones requería una computación costosa y significativa, lo que llevó a un fuerte aumento en los costos de los creadores de mercado.

Una serie de problemas prácticos espinosos está obligando a un grupo de los creadores de mercado AMM más experimentados a repensar fundamentalmente cómo operan los mercados on-chain, dando lugar a una nueva estructura de mercado revolucionaria.

Este nuevo paradigma se conoce como AMM Propietario (Prop AMM), cuyo objetivo es proporcionar spreads más bajos y liquidez más eficiente on-chain, minimizando al mismo tiempo el riesgo de explotación por parte de arbitrajistas de alta frecuencia.

SolFi, ZeroFi y Obric fueron el triunvirato inicial de AMM Propietarios, que no expusieron interfaces de contrato públicamente, sino que proporcionaron directamente interfaces a rutas de trading principales como Jupiter y exigieron que Jupiter enrute órdenes a sus AMM. Este diseño hace extremadamente difícil para arbitrajistas profesionales externos como Wintermute interactuar directamente con los contratos, ya que no pueden comprender ni predecir la lógica de trading, evitando así el reemplazo de cotizaciones de creadores de mercado y el problema de selección adversa de entidades con ventaja informativa.

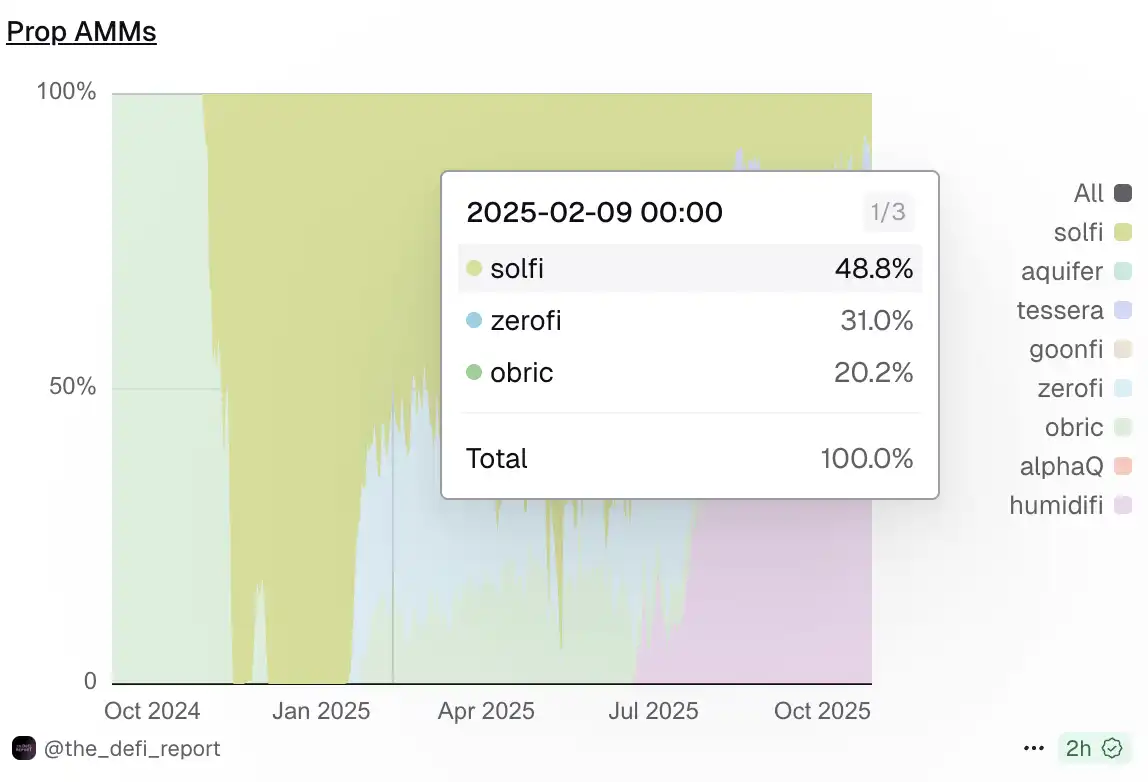

En febrero de 2025, SolFi, ZeroFi y Obric eran los tres principales AMM propietarios.

Fuente: Dune @the_defi_report

El Blitzkrieg de HumidiFi

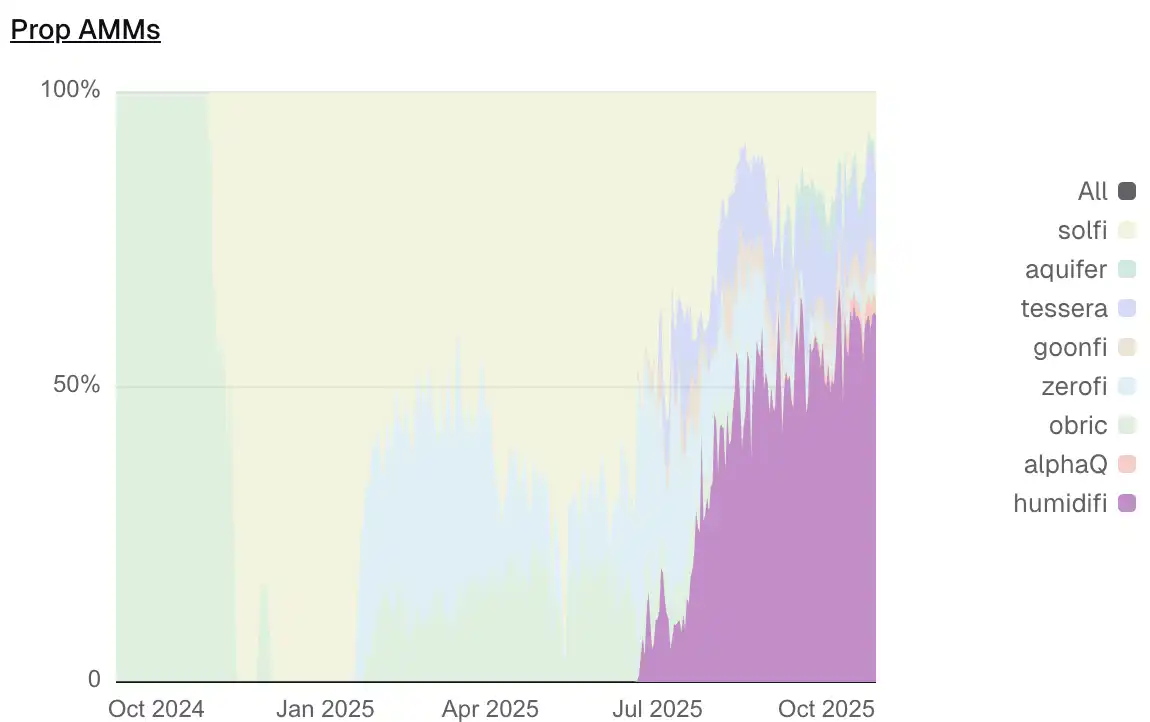

La competencia entre los AMM propietarios se intensificó para julio de 2025, y un proyecto llamado HumidiFi remodeló rápidamente todo el panorama del mercado.

HumidiFi se lanzó oficialmente a mediados de junio de 2025, y solo dos meses después, había capturado el 47.1% de todo el volumen de trading de AMM propietarios, estableciéndose como el líder indiscutible del mercado. En contraste, el antiguo dominador SolFi vio su cuota de mercado desplomarse del 61.8% dos meses antes al 9.2%.

Fuente: Dune @the_defi_report

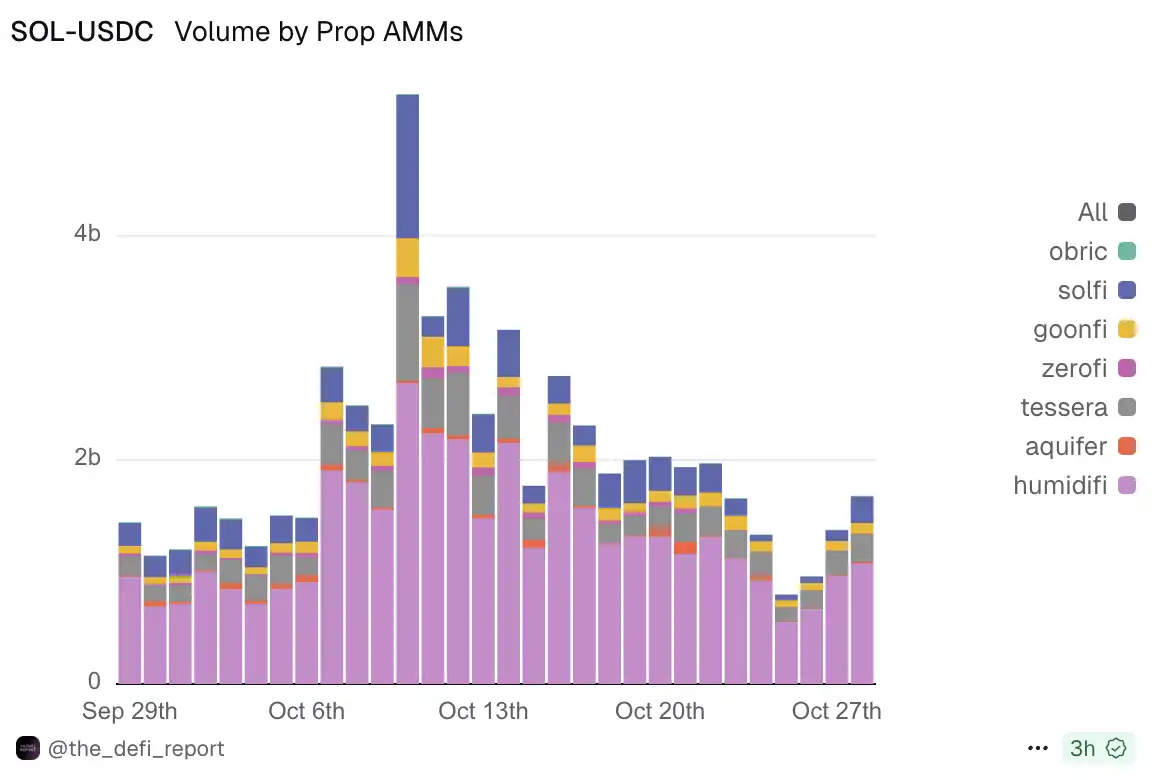

El dominio de HumidiFi fue particularmente evidente en el par de trading SOL/USDC. El 28 de octubre, HumidiFi procesó 1.08 billions de dólares en operaciones SOL/USDC en un solo día, representando el 64.3% del volumen total de ese día para el par.

Fuente: Dune @the_defi_report

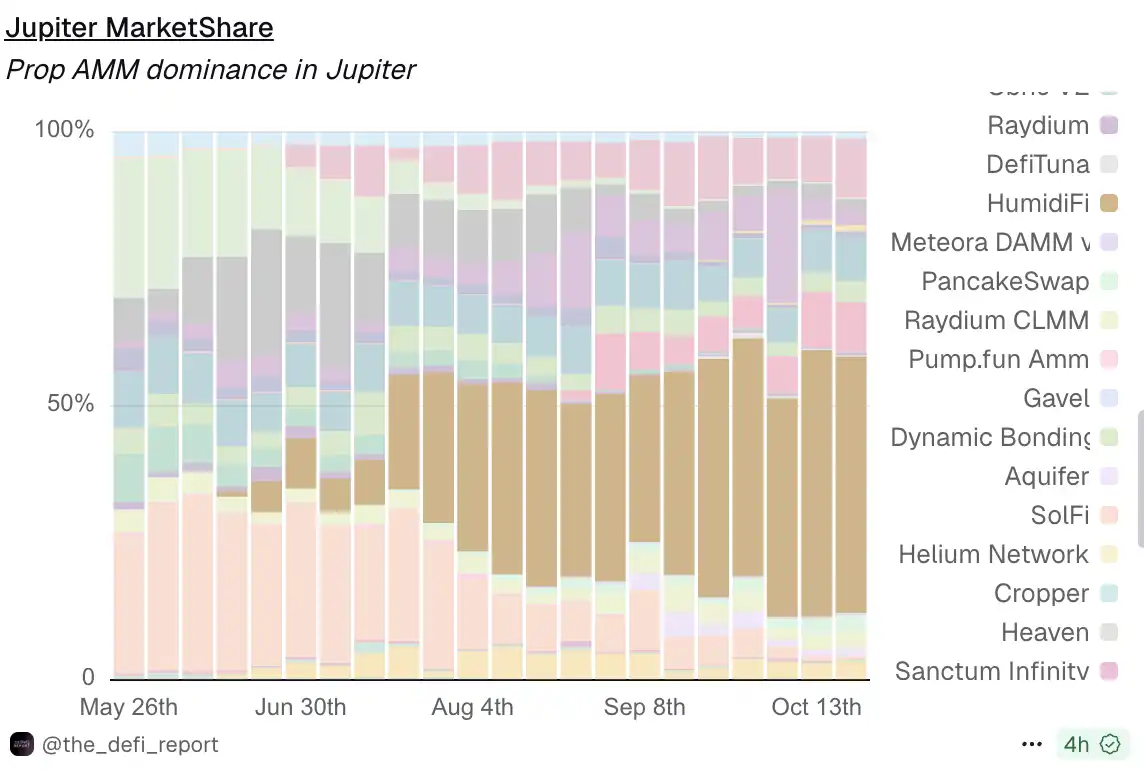

HumidiFi también mostró una alta tasa de penetración en el enrutamiento de Jupiter. Como agregador que posee una cuota de mercado del 86.4% en Solana, las decisiones de enrutamiento de Jupiter dictan en gran medida la experiencia real de los traders. Los datos del 20 de octubre mostraron que HumidiFi tenía una cuota de mercado del 46.8% en Jupiter, más de cuatro veces la del segundo lugar TesseraV (10.7%).

Fuente: Dune @the_defi_report

Ampliando la vista a todo el ecosistema de AMM de autocustodia, el dominio de HumidiFi sigue siendo fuerte. El 28 de octubre, el volumen total de trading de todos los AMM de autocustodia alcanzó los 21.8 billions de dólares, con HumidiFi ocupando por sí solo 13.5 billions, representando un significativo 61.9%. Este número no solo supera con creces los 3.09 billions de SolFi en segundo lugar, sino que incluso supera el volumen total de trading de los competidores clasificados del 2 al 8.

Fuente: Dune @the_defi_report

Esta victoria de HumidiFi se logró casi en modo completamente "sigiloso". No tenía sitio web oficial, ni cuenta temprana de Twitter, y nunca se divulgó información sobre los miembros del equipo.

HumidiFi no necesita marketing, airdrops ni contar historias. Solo necesita proporcionar mejores spreads y precios de ejecución que sus competidores en cada transacción. Cuando el algoritmo de enrutamiento de Jupiter eligió repetidamente a HumidiFi, el mercado ya había emitido su voto a su manera.

La carrera hacia los límites de velocidad y coste

La clave del éxito de HumidiFi radica en comprimir al extremo el coste computacional de las actualizaciones del oráculo y convertir inteligentemente esta ventaja tecnológica en un dominio absoluto del mercado a través del mecanismo de subasta de Jito.

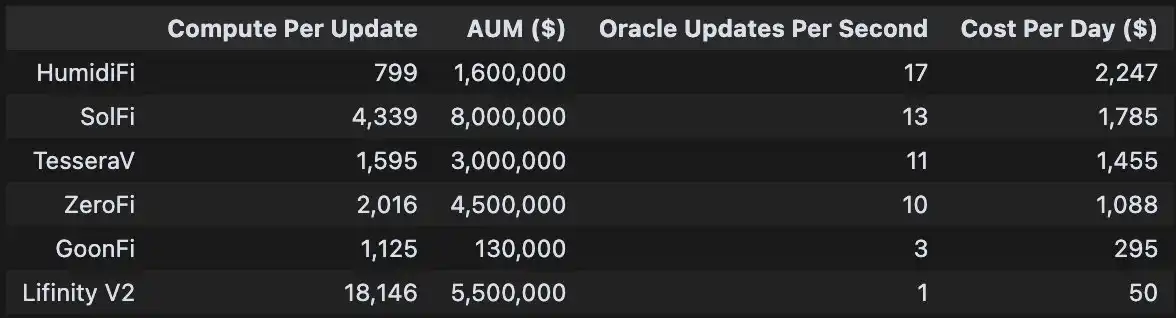

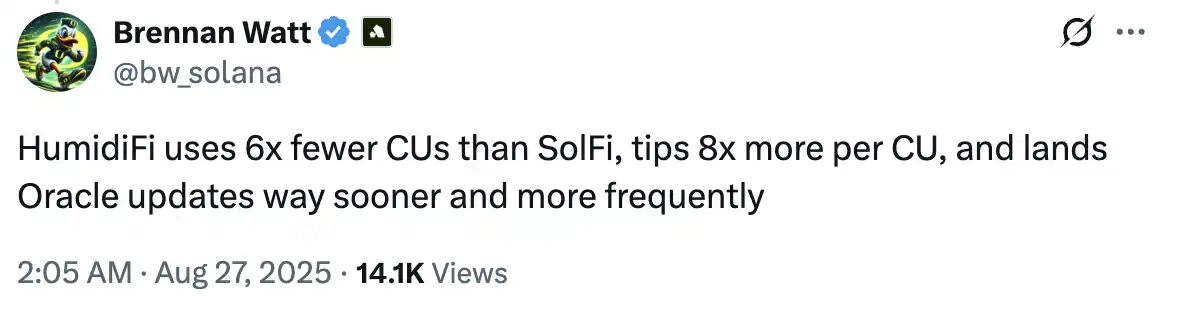

En primer lugar, HumidiFi tiene un bajo consumo de recursos. Según datos proporcionados por @bqbrady, cada actualización de oráculo de HumidiFi consume solo 799 CUs (Unidades de Cómputo). En comparación, su principal competidor SolFi requiere 4339 CUs. TesseraV, operado por el principal creador de mercado Wintermute, también necesita 1,595 CUs, el doble que HumidiFi.

Fuente: X, @bqbrady

HumidiFi también aprovechó su ventaja de bajo consumo de CU para obtener prioridad absoluta de transacción en la infraestructura MEV de Solana, la subasta Jito. En la subasta Jito, la prioridad de la transacción no se determina por una propina absoluta, sino por una Propina por CU. HumidiFi paga alrededor de 4,998 lamports como tarifa por cada actualización de oráculo. Debido a su consumo extremadamente bajo de CU (799 CUs), su proporción de Propina por CU alcanza un asombroso 6.25 lamports/CU.

Según datos proporcionados por Brennan Watt, ingeniero de Anza, un desarrollador principal de Solana, HumidiFi usó 6 veces menos CU que el anterior buque insignia SolFi Prop AMM y pagó más de 8 veces más en tarifas de gas.

Otra ventaja clave de HumidiFi es la frecuencia de actualización del oráculo. HumidiFi actualiza su oráculo 17 veces por segundo, superando con creces a sus principales competidores (SolFi con 13 veces, TesseraV con 11 veces y ZeroFi con 10 veces).

En la intensa volatilidad del mercado de criptomonedas, esta capacidad de seguimiento de precios casi en tiempo real le permite estar siempre cerca del valor justo, evitando oportunidades para los arbitrajistas y proporcionando una liquidez más ajustada sin necesidad de autoprotección mediante el ensanchamiento de los spreads.

Además, HumidiFi también ha hecho un buen trabajo en el control de costes. El coste operativo diario de HumidiFi es de solo 2,247 dólares. En comparación, aunque SolFi gestiona 5 veces los activos bajo gestión (AUM) de HumidiFi (80 billions de dólares frente a 16 billions), su coste diario es solo un 20% menor que el de HumidiFi, con 1,785 dólares.

Actualizaciones relacionadas con el token WET

Según la página demo divulgada, la asignación se divide en tres partes:

Una whitelist (reglas de adquisición por determinar) puede asegurar una parte de la asignación.

Los stakers de JUP pueden asegurar una asignación basada en la cantidad apostada.

La asignación pública sigue un modelo de "primero en llegar, primero en ser servido" (FCFS), con circulación inmediata on-chain una vez completada, sin período de bloqueo.

Vale la pena señalar que el equipo de HumidiFi declaró explícitamente en Twitter que no hay "asignaciones para VC", lo cual es particularmente raro en el entorno actual del mercado dominado por preventas de VC y proyectos de alta FDV con baja circulación.

El AMM propietario es una carrera de "el ganador se lo lleva todo", y HumidiFi ha alcanzado su posición dominante actual gracias a su destreza tecnológica. Sin embargo, esto también significa que una vez que un nuevo competidor logre un avance en eficiencia de CU o velocidad de oráculo, podría erosionar rápidamente su cuota de mercado. Esta guerra de Prop AMM claramente acaba de comenzar.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.