Analyse des 18-seitigen Verkaufspapiers von Monad: Wie können 0,16 % Market-Making-Token einen FDV von 2,5 Milliarden USD absichern?

Das Dokument legt außerdem systematisch zahlreiche wichtige Details offen, darunter rechtliche Preise, den Token-Freigabezeitplan, Market-Making-Vereinbarungen und Risikohinweise.

Originalautor: KarenZ, Foresight News

Mit dem Countdown zum öffentlichen Verkauf des Monad (MON) Tokens auf Coinbase rückt das veröffentlichte 18-seitige Offenlegungsdokument in den Fokus des Marktes.

Dieses Dokument, bereitgestellt von der Monad Foundation-Tochtergesellschaft MF Services (BVI), Ltd., bietet einen umfassenden Einblick in Monad – von der Projektstruktur über die Finanzierung, die Tokenverteilung und Verkaufsregeln bis hin zu transparenten Informationen über Market Maker und Sicherheitshinweise. Es liefert Investoren die entscheidenden Informationen für eine fundierte Entscheidung und unterstreicht die transparente Betriebsführung des Projekts.

Neben den von den Medien häufig zitierten Kerndaten wie „2.5 Milliarden USD FDV“, „Stückpreis 0,025 USD“ und „7,5% Anteil am öffentlichen Verkauf“ enthält das Dokument auch systematische Angaben zu rechtlichen Preisen, Token-Freigabezeitplänen, Market-Making-Vereinbarungen und Risikohinweisen, die nicht übersehen werden sollten.

Besonders hervorzuheben ist, dass das Dokument ausführlich die vielschichtigen Risiken im Zusammenhang mit dem Token-Verkauf, der Monad Foundation, dem MON Token, dem Monad-Projekt und dessen zugrundeliegender Technologie aufführt. Für Nutzer, die in den MONAD Token investieren möchten, empfiehlt es sich, dieses Dokument sorgfältig zu studieren und eine rationale Investitionsentscheidung zu treffen.

Rechtliche Struktur

Die Monad Foundation führt den öffentlichen Verkauf auf Coinbase über ihre Tochtergesellschaft MF Services (BVI) Ltd. durch. MF Services (BVI) Ltd. ist eine in den Britischen Jungferninseln registrierte hundertprozentige Tochtergesellschaft der Monad Foundation und der Verkäufer dieses Token-Verkaufs. Die Monad Foundation ist der einzige Direktor von MF Services (BVI).

Kernentwicklungsentität und Details zur Finanzierung von 262 Millionen USD

- · Die Hauptbeitragenden von Monad sind die Monad Foundation und Category Labs, Inc. (ehemals Monad Labs, Inc.).

- · Die Monad Foundation ist eine Stiftungsgesellschaft auf den Cayman Islands, die sich der Unterstützung der Entwicklung, Dezentralisierung, Sicherheit und Anwendung des Monad-Netzwerks durch Community-Engagement, Geschäftsentwicklung, Entwickler- und Nutzerbildung, Marketingdienste und mehr widmet. Category Labs hat seinen Sitz in New York und bietet zentrale Entwicklungsdienste für den Monad-Client.

- · Die drei Mitbegründer von Monad sind James Hunsaker (CEO von Category Labs), Keone Hon und Eunice Giarta. Letztere beiden sind Co-Geschäftsführer der Monad Foundation.

- · Die Monad Foundation wird von einem Vorstand überwacht, bestehend aus: Petrus Basson, Keone Hon, Marc Piano.

· Zeitlicher Ablauf der Finanzierung:

1. Pre-Seed: 19,6 Millionen USD gesammelt von Juni bis Dezember 2022;

2. Seed-Runde: 22,6 Millionen USD gesammelt von Januar bis März 2024;

3. Serie A: 220,5 Millionen USD gesammelt von März bis August 2024;

· Im Jahr 2024 erhielt die Monad Foundation eine Spende von 90 Millionen USD von Category Labs zur Deckung der Betriebsausgaben 2024–2026. Diese Spende ist Teil der 262 Millionen USD, die Monad Labs in den verschiedenen Finanzierungsrunden erhalten hat.

Schlüsselinformationen zu den Verkaufsbedingungen

· Token-Verkaufszeitraum: 17. November 2025, 22:00 Uhr bis 23. November, 10:00 Uhr.

· Token-Verkaufsanteil: maximal 750 Millionen MON (entspricht 7,5% des anfänglichen Gesamtangebots). Verkaufspreis: 0,025 USD pro MON. Bei vollständigem Verkauf werden 187,5 Millionen USD eingenommen.

· Mindestabonnement 100 USD, maximal 100.000 USD (Coinbase One-Mitglieder können gemäß Plattformbedingungen höhere Limits erhalten).

· FDV: 2,5 Milliarden USD

· „Bottom-up“-Überzeichnungszuteilung: Um eine breite Verteilung zu gewährleisten und eine Monopolisierung durch Großanleger zu verhindern, wird ein „Bottom-up-Fill“-Mechanismus offengelegt. Bei Überzeichnung wird dieser Mechanismus angewendet, um eine möglichst breite Verteilung zu erreichen und die Konzentration großer Käufer zu begrenzen.

· Beispiel: Bei einem Verkauf von 1.000 Tokens beantragen drei Nutzer (klein/mittel/groß) jeweils 100/500/1.000 Tokens. In der ersten Runde erhält jeder 100 Tokens (700 verbleiben, kleine Anträge sind vollständig bedient). In der zweiten Runde werden die verbleibenden 700 Tokens gleichmäßig auf Mittel- und Großanleger verteilt, je 350 Tokens. Endverteilung: Klein 100, Mittel 450, Groß 450 Tokens.

Token-Verteilung und Freigabe

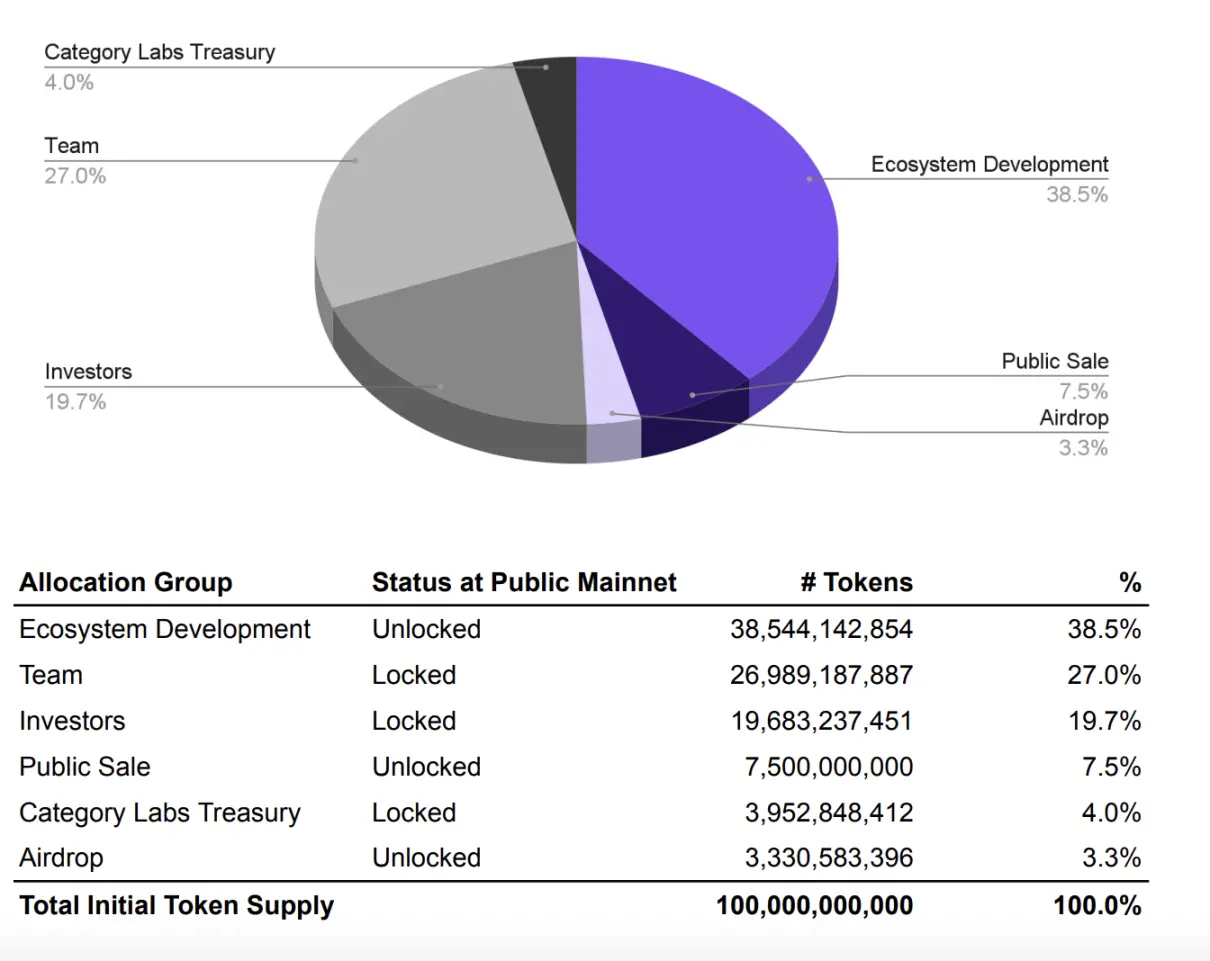

Das Tokenomics-Modell von MON ist wie folgt dargestellt:

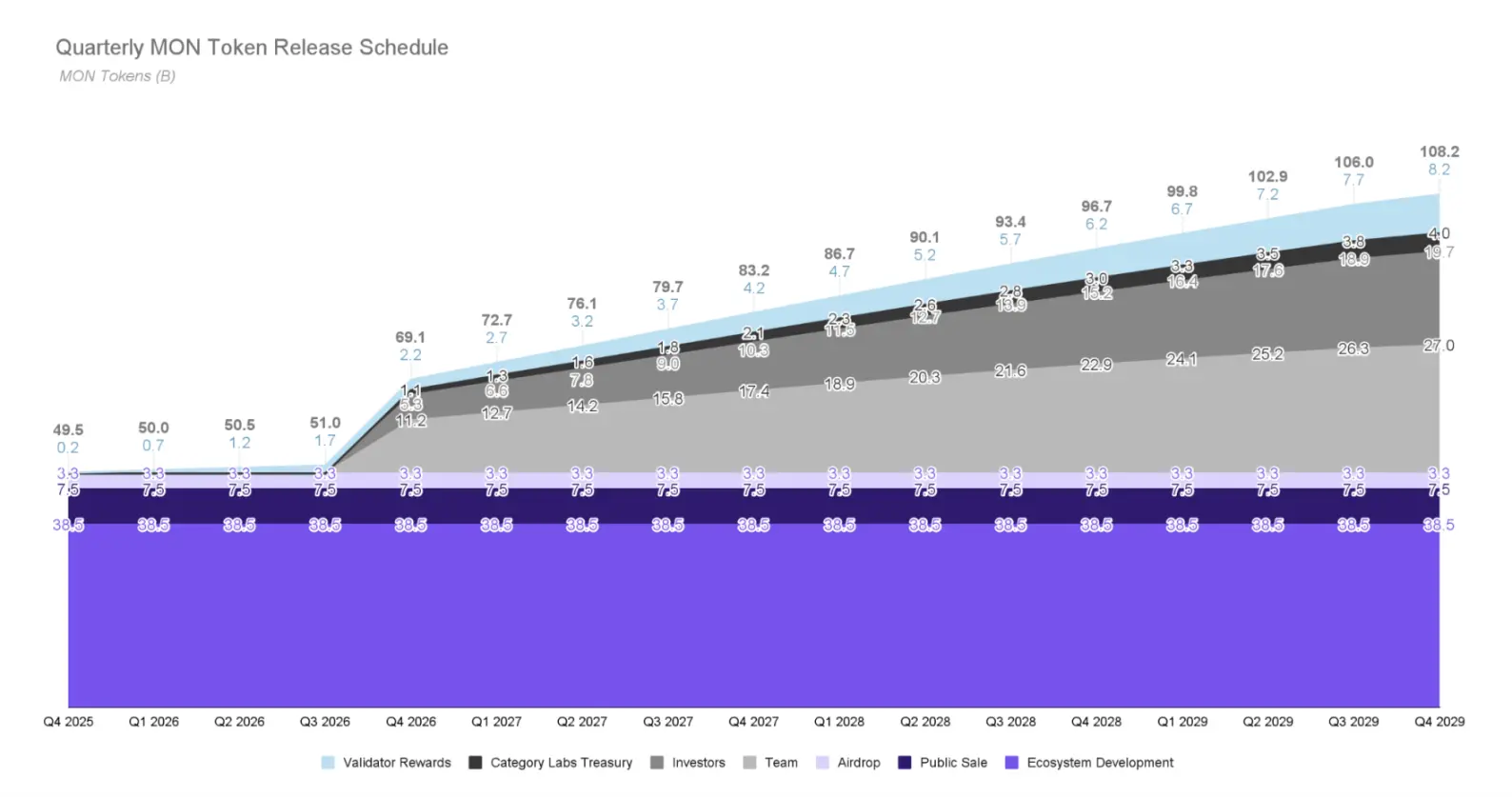

Die folgende Grafik zeigt den erwarteten Token-Freigabeplan:

Insgesamt werden am ersten Tag des öffentlichen Starts des Monad Mainnets etwa 4,94 Milliarden MON Tokens (49,4%) nicht gesperrt sein. Davon werden voraussichtlich etwa 1,08 Milliarden MON Tokens (10,8% des anfänglichen Gesamtangebots) durch öffentlichen Verkauf und Airdrop in den Umlauf gelangen, etwa 3,85 Milliarden MON Tokens (38,5%) werden für die Entwicklung des Ökosystems bereitgestellt. Diese Tokens sind zwar nicht gesperrt, werden aber von der Monad Foundation verwaltet und in den kommenden Jahren strategisch als Zuschüsse oder Anreize vergeben sowie gemäß dem Delegationsplan der Foundation an Validatoren delegiert.

Alle Tokens von Investoren, Teammitgliedern und dem Category Labs-Treasury sind am ersten Tag des öffentlichen Starts des Monad Mainnets gesperrt und unterliegen einem klaren Freigabezeitplan. Diese Tokens sind mindestens ein Jahr gesperrt. Alle gesperrten Tokens aus dem anfänglichen Angebot werden voraussichtlich bis zum vierten Jahrestag des Mainnet-Starts (Q4 2029) vollständig freigegeben. Gesperrte Tokens können nicht gestakt werden.

Bemerkenswert ist, dass das Dokument darauf hinweist, dass die Monad Foundation nach dem Start des Netzwerks weiterhin Airdrops durchführen könnte, um die Nutzung und Erforschung von Anwendungen und Protokollen im Monad-Netzwerk und -Ökosystem zu fördern.

Zukünftiges Angebot: 2% jährliche Inflation + deflationäre Gebühren

· Inflation: Pro Block werden 25 MON neu generiert und als Belohnung an Validatoren/Staker ausgezahlt, was einer jährlichen Inflation von etwa 200 Millionen (2% des anfänglichen Gesamtangebots) entspricht. Dies soll die Netzwerkteilnehmer motivieren und die Netzwerksicherheit gewährleisten.

· Deflation: Die Basis-Transaktionsgebühr (Base Fee) wird vollständig verbrannt. Dieser Mechanismus reduziert das zirkulierende Angebot und gleicht einen Teil des Inflationsdrucks aus.

Market-Making- und Liquiditätsvereinbarungen von Monad

Um nach dem Listing für ausreichende Liquidität und Transparenz zu sorgen, hat MF Services (BVI) Ltd. die Zusammenarbeit mit Market Makern und die Unterstützung der Liquidität detailliert offengelegt.

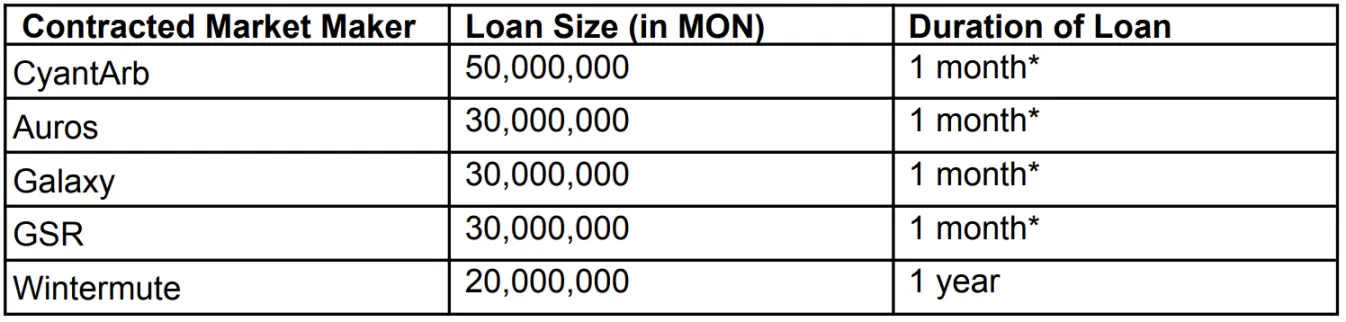

MF Services (BVI) Ltd. hat mit fünf Market Makern – CyantArb, Auros, Galaxy, GSR, Wintermute – Kreditverträge abgeschlossen und insgesamt 160 Millionen MON Tokens verliehen. Die Laufzeit der Kredite für CyantArb, Auros, Galaxy und GSR beträgt jeweils einen Monat (monatlich verlängerbar); die Laufzeit für Wintermute beträgt ein Jahr. Zusätzlich überwacht die Drittpartei Coinwatch die Verwendung der verliehenen Tokens, um sicherzustellen, dass sie zur Verbesserung der Marktliquidität und nicht für unerlaubte Aktivitäten eingesetzt werden.

Darüber hinaus kann MF Services (BVI) bis zu 0,2% des anfänglichen MON-Angebots als Anfangsliquidität für DEX-Pools bereitstellen.

Wie ist die Market-Making-Vereinbarung von Monad zu bewerten?

Offenheit und Transparenz

Im Web3-Bereich sind Transparenz und Angemessenheit von Market-Making-Vereinbarungen zentrale Themen. Traditionelle Projekte geraten oft wegen intransparenter Market-Maker-Informationen in eine Vertrauenskrise bei Investoren. Monad bricht mit der Offenlegung der Market-Making-Details auf Coinbase mit dieser Branchentradition und stellt Transparenz in den Mittelpunkt.

Darüber hinaus sorgt die Überwachung durch Coinwatch dafür, dass die verliehenen Tokens tatsächlich für das Market Making verwendet werden, was das Engagement des Projekts für regelkonformes Handeln unterstreicht.

Vorsichtige Strukturierung

Die Kredite für vier Market Maker laufen jeweils einen Monat und können monatlich verlängert werden, nur Wintermute bietet eine einjährige Zusage. Diese Struktur zeigt die vorsichtige Haltung von Monad:

- · Flexibilität: Kurzfristige Verträge ermöglichen es dem Projekt, die Market-Making-Vereinbarungen je nach Marktlage flexibel anzupassen. Bei unzureichender Performance eines Market Makers kann der Vertrag zum Monatsende nicht verlängert werden.

- · Risikostreuung: Die einjährige Zusage von Wintermute bietet eine stabile langfristige Basis für die Marktliquidität.

Diese Kombination zeigt, dass das Projekt sowohl anfängliche Liquidität sicherstellen als auch eine Überabhängigkeit von einzelnen Market Makern oder zu langfristigen Zusagen vermeiden möchte.

Zurückhaltung bei der Market-Making-Kreditmenge

Im Verhältnis zum Gesamtangebot von 10 Milliarden beträgt die Market-Making-Kreditmenge von 160 Millionen Tokens nur 0,16%. Dieser geringe Anteil könnte folgende Gründe haben:

- · Vermeidung übermäßiger Markteingriffe

- · Kontrolle der Token-Verwässerung

- · Marktorientierung: Preisstabilität soll durch echte Handelsnachfrage und nicht durch übermäßiges Market Making erreicht werden.

Darüber hinaus wird die Foundation maximal 0,2% (200 Millionen Tokens) als Anfangsliquidität für DEX bereitstellen, was diese vorsichtige Herangehensweise weiter bestätigt.

Potenzielle Risiken

Aus dem 18-seitigen Monad-Dokument geht hervor, dass das Projekt einen sehr konservativen, fast schon vorsichtigen Ausgleich zwischen „anfänglicher Preisfindung“ und „langfristiger Dezentralisierung“ gewählt hat.

Beim aktuellen Vorbörsenpreis von 0,0517 USD sind die verliehenen Market-Making-Tokens nur 8,27 Millionen USD wert. Im Vergleich zu vielen Projekten, die 2–3% des Angebots für Market Making bereitstellen, könnte dies bei starkem Verkaufsdruck nicht ausreichen, um die Liquidität zu stützen.

Außerdem stellt die Foundation maximal 0,2% (200 Millionen Tokens) als Anfangsliquidität für DEX bereit, wobei dies als „möglich“ und nicht als „verpflichtend“ formuliert ist. Diese Menge reicht nur aus, um zu verhindern, dass der Kurs zum Handelsstart ins Bodenlose fällt, kann aber keine dauerhafte Tiefe gewährleisten. Offiziell wird zudem auf die Risiken der Liquidität auf DEX und CEX hingewiesen, was einer vorzeitigen Haftungsfreistellung gleichkommt.

Für Investoren bedeutet dies, dass der MON Token nach dem Handelsstart ohne ausreichende natürliche Handelsaktivität und organische Nachfrage starken Preisschwankungen unterliegen könnte. Daher ist es ratsam, beim Investment nicht nur die Fundamentaldaten und langfristigen Perspektiven des Projekts zu beachten, sondern auch die Liquiditätssituation und Preisfindungsmechanismen in der Anfangsphase kritisch zu beobachten.

Original-Link

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Metas Ankündigung über Manus stößt in Washington und Peking auf unterschiedliche Reaktionen

Der Australische Dollar steigt nach einer Erholung von vorherigen Rückgängen