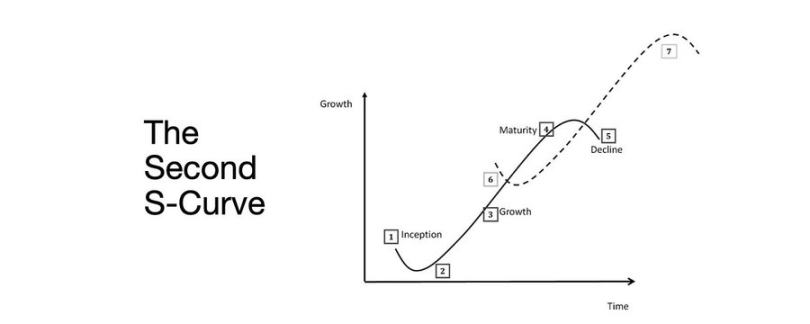

Der Schlüssel zum Übergang vom Bären- zum Bullenmarkt: Die zweite S-förmige Wachstumskurve

Die zweite S-Wachstumskurve ist das Ergebnis der strukturellen Normalisierung des Finanzwesens durch Rendite, Arbeitskraft und Glaubwürdigkeit unter realen Einschränkungen.

Die zweite S-Wachstumskurve ist das Ergebnis der strukturellen Normalisierung des Finanzwesens durch Renditen, Arbeitskräfte und Glaubwürdigkeit unter realen Einschränkungen.

Autor: arndxt

Übersetzung: AididiaoJP, Foresight News

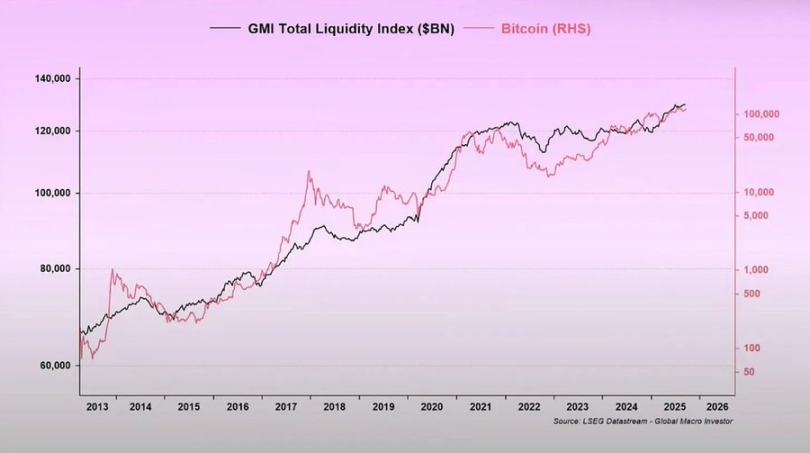

Die Liquiditätsexpansion bleibt das dominierende makroökonomische Narrativ.

Rezessionssignale sind verzögert, strukturelle Inflation ist hartnäckig.

Der Leitzins liegt über dem neutralen Niveau, aber unterhalb der Schwelle zur Straffung.

Der Markt preist eine sanfte Landung ein, aber die eigentliche Anpassung findet auf institutioneller Ebene statt: von billiger Liquidität zu maßvoller Produktivität.

Die zweite Kurve ist nicht zyklisch.

Sie normalisiert die Struktur des Finanzwesens durch Renditen, Arbeitskräfte und Glaubwürdigkeit unter realen Einschränkungen.

Zykluswechsel

Die Token2049-Konferenz in Singapur markiert einen Wendepunkt vom spekulativen Wachstum zur strukturellen Integration.

Der Markt bewertet Risiken neu und bewegt sich von narrativgetriebener Liquidität hin zu einkommensgestützten Renditedaten.

Wesentliche Veränderungen:

- Perpetual Decentralized Exchanges bleiben dominant, Hyperliquid sichert die Liquidität im Netzwerkmaßstab.

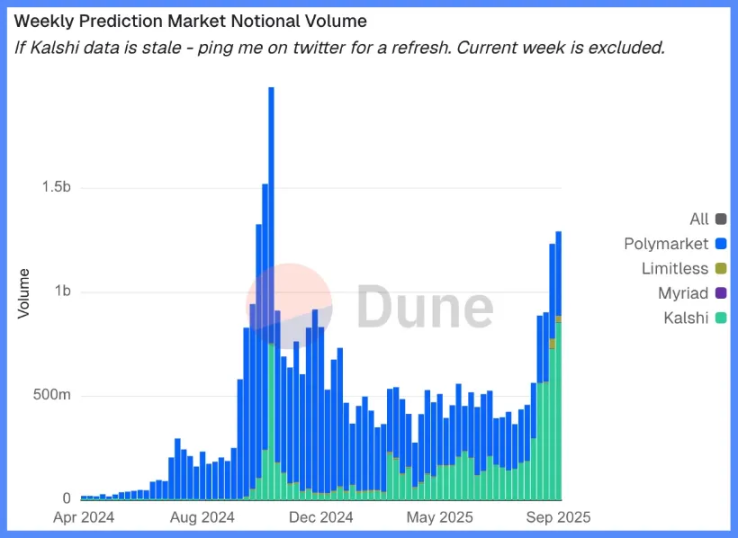

- Prognosemärkte entstehen als funktionale Derivate des Informationsflusses.

- AI-bezogene Protokolle mit echten Web2-Anwendungsfällen steigern leise ihre Einnahmen.

- Restaking und DAT haben ihren Höhepunkt erreicht; die Dezentralisierung der Liquidität ist offensichtlich.

Makroinstitutionen: Währungsabwertung, Demografie, Liquidität

Die Vermögensinflation spiegelt eine Währungsabwertung wider, nicht organisches Wachstum.

Wenn die Liquidität expandiert, übertreffen Long-Duration-Assets den Gesamtmarkt.

Wenn die Liquidität schrumpft, werden Hebelwirkung und Bewertungen komprimiert.

Drei strukturelle Treiber:

- Währungsabwertung: Die Rückzahlung von Staatsschulden erfordert eine kontinuierliche Bilanzausweitung.

- Demografie: Die Alterung der Bevölkerung verringert die Produktivität und verstärkt die Abhängigkeit von Liquidität.

- Liquiditätskanäle: Die globale Gesamtliquidität, d.h. die Summe der Zentralbank- und Bankensystemreserven, hat seit 2009 90% der Performance von Risikoanlagen nachverfolgt.

Rezessionsrisiko: Verzögerte Daten, Frühindikatoren

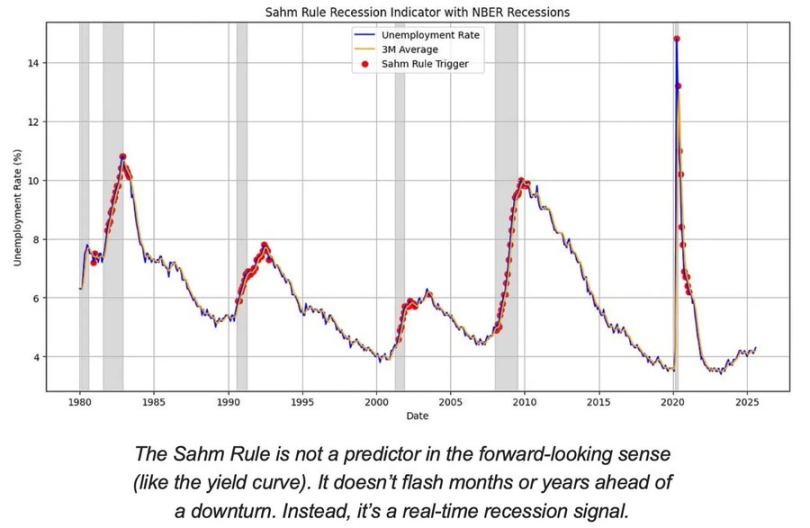

Die gängigen Rezessionsindikatoren sind nachlaufend.

CPI, Arbeitslosenquote und die Sahm-Regel werden erst nach Beginn des wirtschaftlichen Abschwungs bestätigt.

Die USA befinden sich in einer späten Phase des Konjunkturzyklus, aber nicht in einer Rezession.

Die Wahrscheinlichkeit einer sanften Landung ist weiterhin höher als das Risiko einer harten Landung, aber das Timing der Politik ist der begrenzende Faktor.

Frühindikatoren:

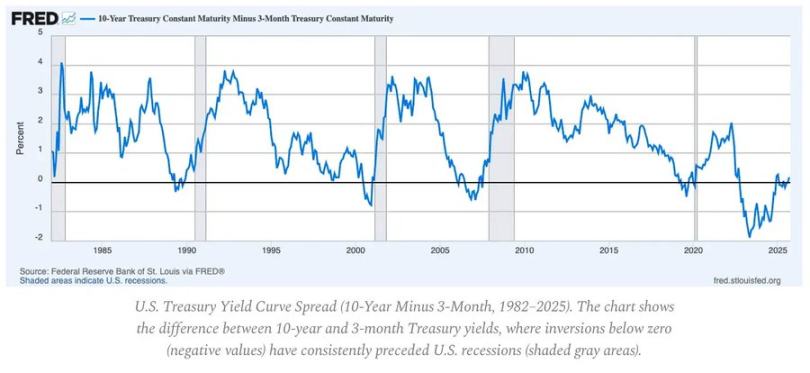

- Die invertierte Zinskurve bleibt das klarste Frühwarnsignal.

- Die Kreditspreads sind unter Kontrolle, was auf keinen unmittelbar bevorstehenden systemischen Druck hindeutet.

- Der Arbeitsmarkt kühlt sich allmählich ab; die Beschäftigung bleibt im Zyklus angespannt.

Inflationsdynamik: Das „letzte Meile“-Problem

Die Deflation bei Waren ist abgeschlossen; Dienstleistungsinflation und Lohnstarrheit verankern den Gesamt-CPI nun bei etwa 3%.

Diese „letzte Meile“ ist die komplexeste Phase der Disinflation seit den 1980er Jahren.

- Die Waren-Deflation gleicht nun einen Teil des CPI aus.

- Ein Lohnwachstum von fast 4% hält die Dienstleistungsinflation hoch.

- Die Messung der Wohnungsinflation ist verzögert; die tatsächlichen Marktmieten haben sich bereits abgekühlt.

Implikationen für die Politik:

- Die Federal Reserve steht vor einem Trade-off zwischen Glaubwürdigkeit und Wachstum.

- Eine zu frühe Zinssenkung birgt das Risiko einer erneuten Beschleunigung; ein zu langes Festhalten birgt das Risiko einer Überstraffung.

- Das Gleichgewichtsergebnis ist eine neue Inflationsuntergrenze nahe 3% statt 2%.

Makrostruktur

Drei langfristige Inflationsanker bestehen weiterhin:

- Deglobalisierung: Die Diversifizierung der Lieferketten erhöht die Transformationskosten.

- Energiewende: Kapitalintensive, kohlenstoffarme Aktivitäten erhöhen die kurzfristigen Inputkosten.

- Demografie: Struktureller Arbeitskräftemangel führt zu anhaltender Lohnstarrheit.

Diese Faktoren schränken die Fähigkeit der Federal Reserve ein, eine Normalisierung ohne höheres nominales Wachstum oder eine höhere Gleichgewichtsinflation zu erreichen.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Der Kryptomarkt zeigt nach dem starken Einbruch am Freitag eine schwache Überzeugung.

Brevis veröffentlicht Pico Prism und ermöglicht Echtzeit-Ethereum-Proofs auf Consumer-Hardware

Paxos prägt versehentlich 300 Billionen PYUSD

Chainlink hat sich entschieden, einen einzigartigen nativen Echtzeit-Oracle auf MegaETH zu implementieren, was die Entstehung der nächsten Generation von hochfrequenten DeFi-Anwendungen vorantreibt.

Etablierung hoher Leistungsstandards: Das Chainlink Oracle Network liefert Marktdaten mit extrem niedriger Latenz an die erste Echtzeit-Blockchain und leitet damit eine neue Ära für On-Chain-Finanzwesen ein.