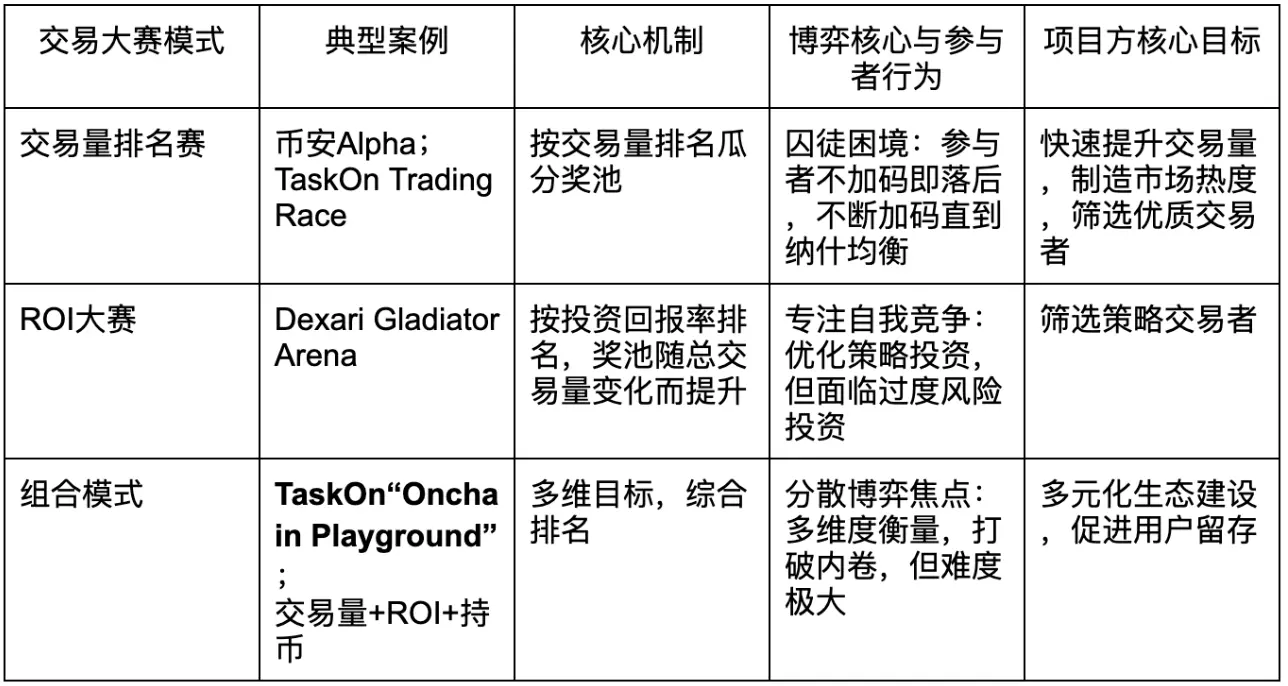

FOMO, Überbietungswettbewerb und das Gefangenendilemma: Der psychologische Krieg eines On-Chain-Trading-Wettbewerbs

Hinter den begrenzten Prämien steht ein unbegrenztes Spiel. Das Wesen eines Trading-Wettbewerbs ist im Grunde ein kollektives Gefangenendilemma: Ob ein Nash-Gleichgewicht erreicht oder alles umsonst ist, gerade diese unsichere Dynamik reizt die Trader besonders.

Autor:CryptoBrand

Im Web3-Markt des Jahres 2025 verändert sich das Narrativ leise. Neben den anhaltend beliebten Meme-Coins entstehen zunehmend solide Sektoren, wie zum Beispiel die Tokenisierung von RWA, die für Aufsehen sorgt. Daten zeigen, dass allein das Handelsvolumen von tokenisierten Pokémon-Karten im August 2025 etwa 124 Millionen US-Dollar erreichte. Gleichzeitig reift auch der Bereich der Web3-Infrastruktur durch den Zufluss institutioneller Gelder und verbesserte technische Kennzahlen schneller heran.

Vor diesem Hintergrund ist Liquidität die Lebensader. Ob neue Protokolle oder etablierte Plattformen – das Handelsvolumen steht in direktem Zusammenhang mit der Marktaufmerksamkeit, dem Tokenpreis und sogar dem Überleben. Trading-Wettbewerbe erhalten in der Welt von Web3 eine neue Bedeutung als mächtiges Instrument.

Trading-Wettbewerbe: Katalysator für Projektwachstum und Motor für Win-Win-Situationen

Im Kern ist ein Trading-Wettbewerb ein sorgfältig gestaltetes Anreizspiel, bei dem die Teilnehmer jeweils ihre eigenen Interessen verfolgen und gemeinsam ein sensibles Ökosystem bilden.

1. Die Festung der CEX: Binance Alpha Trading-Wettbewerb

Das Alpha-Programm von Binance ist ein typisches Beispiel für die Strategie einer CEX. Die dreifachen Anreize „Alpha-Punkte“, „Ökosystem-Wettbewerbsprämien“ und „Belohnungen für bestimmte Handelspaare“ ermöglichen einen dreifachen Nutzen. Der enorme „eingehende Traffic“ wird durch den Trading-Wettbewerb kanalisiert, was die Handelsaktivität und Nutzerbindung der Plattform erhöht und den Ökosystem-Projekten wertvolle anfängliche Liquiditätsaufmerksamkeit verschafft.

2. Liquiditätsmotor der DEX: PancakeSwap Trading-Wettbewerb

Trading-Wettbewerbe können LPs anregen, indem sie Nutzer mit Belohnungen dazu motivieren, Vermögenswerte in Liquiditätspools einzubringen. Dadurch steigen TVL und Handelstiefe des Protokolls, der Slippage für Nutzer sinkt und ein positiver Kreislauf entsteht.

3. Clevere Brücke der Task-Plattformen: TaskOn Trading Race

Task-Plattformen verbinden im Web3-Ökosystem Projekte mit einer großen Nutzerbasis und helfen durch vielfältige Aufgaben beim Kaltstart. Das Trading Race von TaskOn schafft es, mit einem relativ niedrigen Belohnungsbudget ein erstaunliches Handelsvolumen zu generieren. Durch Leaderboard und die Echtzeitvergabe von Belohnungen wird der Wettbewerbsgeist der Teilnehmer geweckt und einfaches Handelsverhalten in einen leidenschaftlichen Wettkampf verwandelt.

Nash-Gleichgewicht und Gefangenendilemma im On-Chain-Trading-Wettbewerb

Warum sind Trading-Wettbewerbe der „Goldfinger“ zur Aktivierung von Handelsvolumen? Warum führt rationale Analyse letztlich zu kollektiver „Überbietung“? Wenn viele Teilnehmer auf demselben Spielfeld agieren, verbirgt sich hinter dem mikroökonomischen Spiel eine süchtig machende Spielmechanik.

Trading-Wettbewerbe sind von Natur aus die perfekte Bühne für das Gefangenendilemma. Jeder Teilnehmer steht vor der Entscheidung: Zurückhaltung üben oder mehr handeln? Wenn alle zurückhaltend sind, ist der kollektive Gewinn am größten, aber sobald einer „verrät“ und aufstockt, kann er die anderen leicht übertreffen. Risikoaversion und FOMO treiben alle dazu, weiter zu überbieten, bis die Prämien durch die Gebühren aufgezehrt werden. Am Ende tendiert der Markt zum Nash-Gleichgewicht – die Einsätze aller Teilnehmer führen dazu, dass der Nettogewinn gegen das Minimum tendiert, und niemand ist bereit, seine Strategie einseitig zu ändern. Dieses „Nullsummen-Gleichgewicht“ ist genau der Zustand maximaler Anreiz-Effizienz, den sich die Projektbetreiber wünschen.

Praxissimulation: Das „Abnutzungs“-Spiel im Binance Alpha Trading-Wettbewerb

Binance Alpha hat kürzlich einen Trading-Wettbewerb auf der BNB Smart Chain gestartet, bei dem die Teilnehmer durch den Handel in fünf separaten Volumenpools (AKE, ARIA, TAKE, BOT und RICE) um Preise im Wert von 3,1 Millionen US-Dollar konkurrieren.

Die Teilnehmer kämpfen hart um die Platzierung.Heisenberg, ein häufiger Teilnehmer bei Binance Alpha, zeigte mir seine Handelsstrategie: „Mit der niedrigsten Gebühr kaufen, eine Verkaufsorder mit 2%-5% einstellen und beim Volumentrading kleine Preisunterschiede mitnehmen.“ Doch sein Kollege Kai widersprach sofort: „Sofort nach dem Kauf verkauft, habe ich 1,6 US-Dollar verloren.“

Am Ende des Wettbewerbs wird das Spiel besonders intensiv: „Am letzten Tag des letzten Wettbewerbs war es extrem, manche haben Dutzende US-Dollar durch Abnutzung verloren“, schildert Heisenberg anschaulich, warum es zum Gefangenendilemma kommt: „Wir alle wetten auf den Ausstiegspunkt des anderen, ständig wechseln sich Hunderte US-Dollar Vorsprung in der Rangliste ab, am Ende ist der gesamte Gewinn aufgebraucht und dann hört es auf. Nur wer einen kühlen Kopf bewahrt, kann Geld verdienen – aber du kannst weder den anderen noch dich selbst zum Aufgeben überreden.“

Ein zusätzlicher Hinweis an Trader: Achtet auf Handelskosten und recherchiert den Hintergrund des Tokens – nur wenn ihr Gewinn macht, erfüllt ihr den eigentlichen Zweck der Teilnahme am Trading-Wettbewerb.

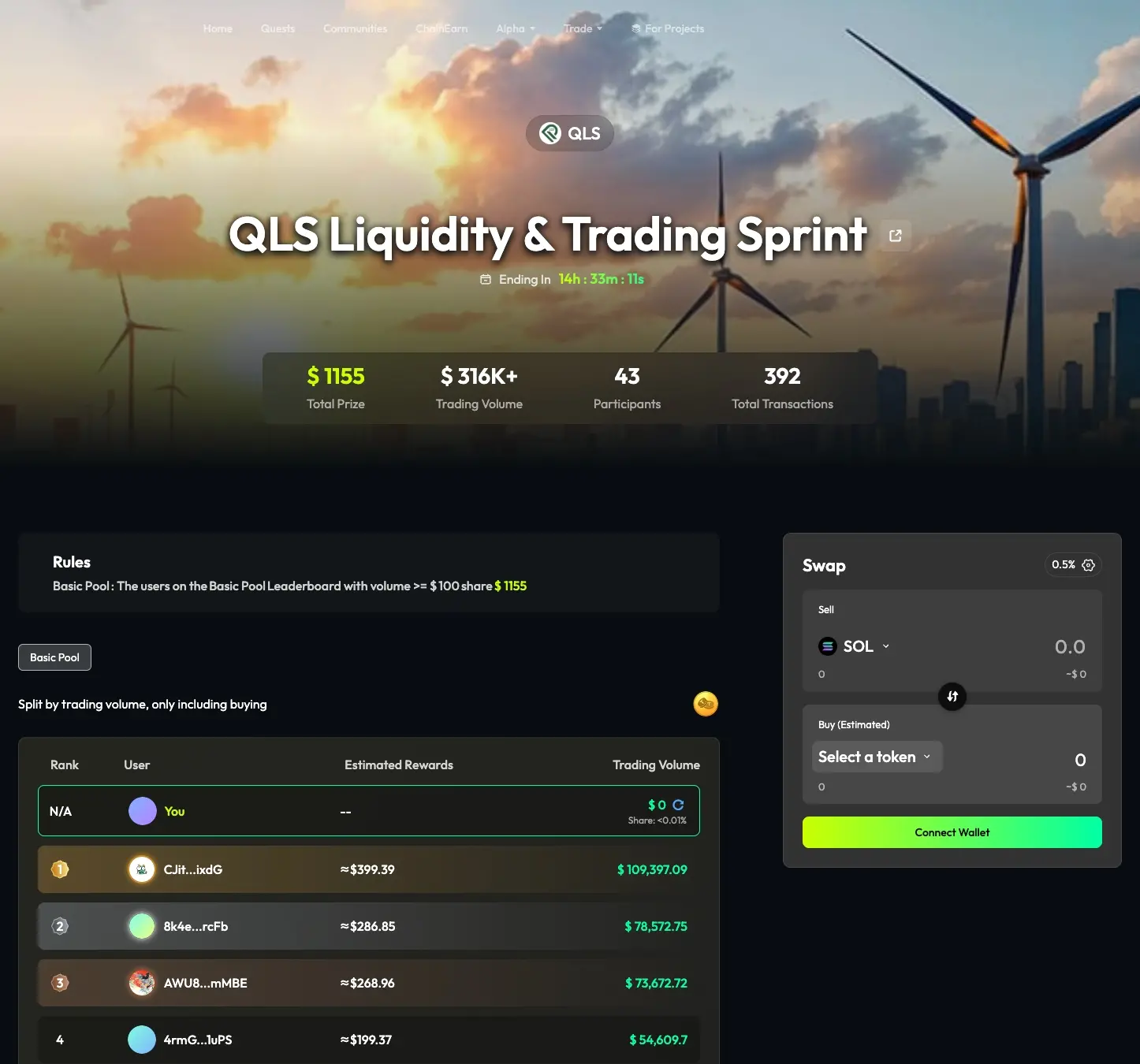

Effizienz und Kapital: Die Effizienz des TaskOn Trading Race

Auf der TaskOn-Plattform hat einQLS-Liquiditäts- und Trading-Sprint-Wettbewerbmit einem Preisgeld von 1.155 US-Dollar ein Handelsvolumen von über 30.000 US-Dollar ausgelöst.

Auf der Trading Race-Seitewerden Handelsvolumen, Gesamtpreispool und Teilnehmer in Echtzeit angezeigt. Der Swap-Einstieg ist nicht besonders hervorgehoben, stattdessen steht das Leaderboard im Mittelpunkt. Durch die Veränderungen in der Rangliste und den Echtzeit-Belohnungen entsteht ein öffentliches, ständig aktualisiertes Ranking. Mit dem Auf- oder Abstieg in der Rangliste schwanken auch der Wettbewerbsgeist und der Siegeswille der Teilnehmer – das ist die größte Adrenalinausschüttung und heizt die Handelsaktivität weiter an.

In der heißen Phase des Spiels sorgen der Endowment-Effekt und versunkene Kosten für zusätzliche psychologische Störungen. Sobald ein Nutzer durch Handel eine bestimmte Platzierung erreicht hat, betrachtet er diesen „temporären Besitz“ als sein Eigentum. Mit sinkender Platzierung treiben Risikoaversion und versunkene Kosten die Teilnehmer dazu, „noch einmal alles zu geben“, um den „Verlust“ auszugleichen. Manchmal geht es dabei gar nicht mehr um die Belohnung, sondern um die Ehre.

In der Discord-Community von TaskOn habe ich gesehen, wie Nutzer die Administratoren fragten, ob es für das Trading Race spezielle Abzeichen geben könnte. Ich habe die Nutzerin „Bella“ direkt angeschrieben, sie sagte: „Die Reise großer Trades ist oft ein Ausdruck von On-Chain-Ehre. Solche Abzeichen teile ich lieber auf Twitter, das ist natürlicher als einfach Screenshots von Trades zu posten.“

Deshalb hält TaskOn bei der Regelgestaltung auch die Waage: Alle Handelsinformationen – Handelsvolumen, erwartete Gewinne – sind transparent einsehbar, was die Gesamtkostenberechnung erleichtert und das Erreichen des Nash-Gleichgewichts ermöglicht. Wenn der allgemeine Gleichgewichtspunkt berechnet und als Untergrenze gesetzt wird, können Kleinanleger ihre Gewinne besser maximieren.

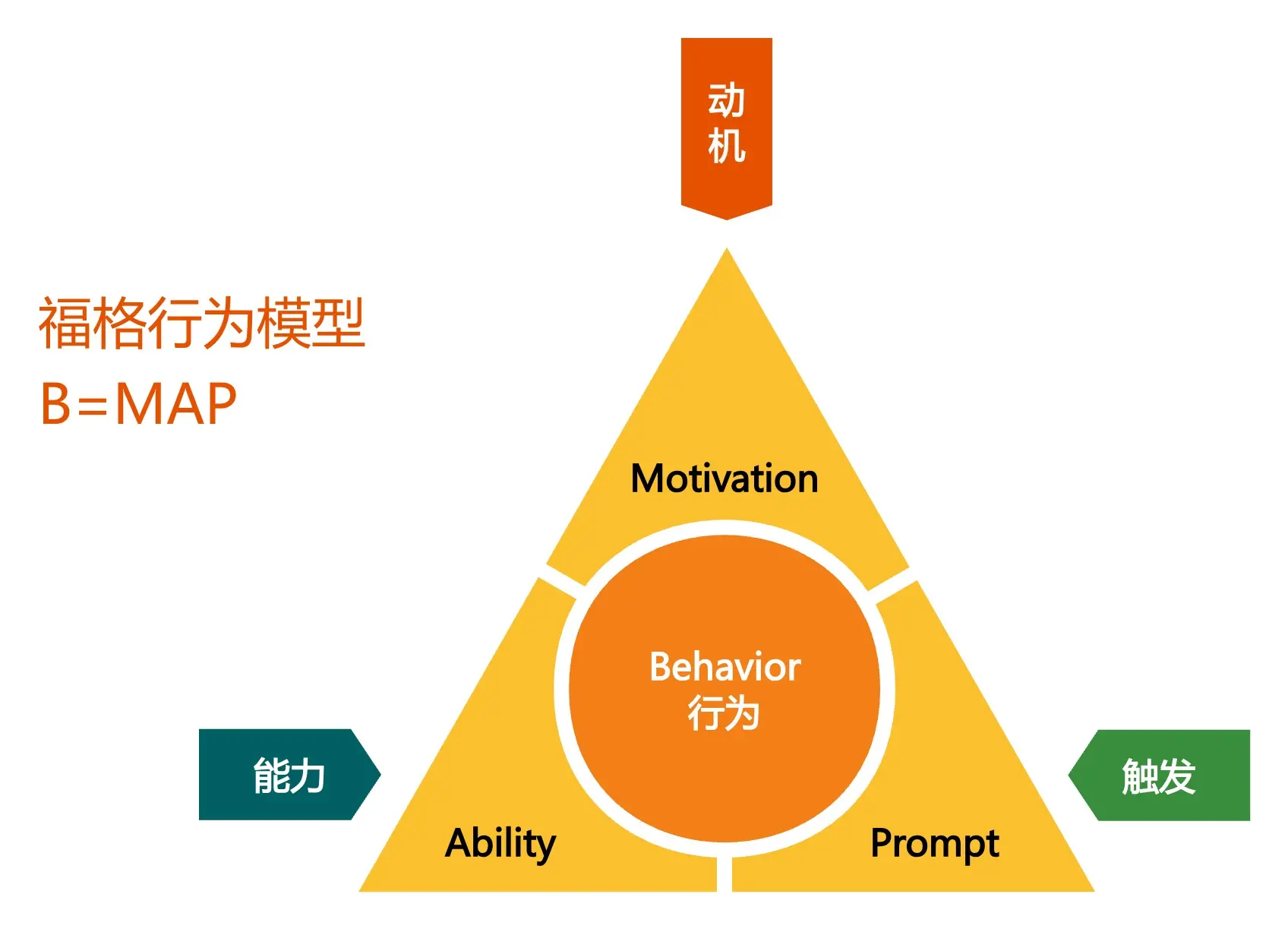

Wie das Fogg Behavior Model beschreibt: Wenn starke Motivation, vereinfachte Handlungsfähigkeit und allgegenwärtige Leaderboards zusammenkommen, wird das Handelsverhalten der Nutzer unaufhaltsam wie Quecksilber.

Wie gestaltet man einen erfolgreichen Trading-Wettbewerb?

Um die zugrunde liegende Logik eines erfolgreichen Trading-Wettbewerbs zu schaffen, muss man das Hook-Modell richtig einsetzen – einen Kreislauf, der Nutzer „abhängig“ macht.

Wie wir am Beispiel des TaskOn Trading Race analysiert haben, werden Nutzer durch die vier Phasen des Hook-Modells von passiver Teilnahme zu aktiver Investition geführt:

Trigger: Ankündigungen, Community-Pushs (externe Trigger) und FOMO (interner Trigger) starten den Kreislauf;

Das Trading Race von TaskOn wird auf der Startseite beworben und über Twitter und andere Kanäle bekannt gemacht. Öffentliche, dynamische Gewinne und FOMO-Gefühle treiben das Flywheel leichter an;

Aktion: Die Nutzer führen die einfachsten Handelsaktionen durch;

Variable Belohnung: Der Clou des Hook-Modells: Schwankende Platzierungen im Leaderboard und die Unsicherheit der Belohnungen sorgen für variable Belohnungen und stimulieren die Dopaminausschüttung der Nutzer;

Das Abrutschen im Leaderboard und ein erwarteter Gewinnrückgang um 100 Dollar – der direkte „Verlust“ treibt die Handelsstimmung der Nutzer weiter an.

Investition: Die investierte Zeit, Gas-Gebühren und sogar Emotionen erhöhen die versunkenen Kosten der Nutzer;

So entsteht ein positiver Kreislauf. Wenn das Flywheel sein Maximum erreicht, kann das Projektteam entlang des Pfads „Regeln – Belohnungen – Wettbewerbsatmosphäre (Leaderboard) – Branding“ eine standardisierte Wettbewerbsmarke aufbauen und einen Kreislauf für nachhaltiges Wachstum schaffen.

Tieferer Wert und zukünftige Entwicklung von Trading-Wettbewerben

Neben dem unabhängigen Betrieb einzelner Projekte können gemeinsame Trading-Wettbewerbe innerhalb desselben Ökosystems noch mehr Synergien und Skaleneffekte beim Handelsvolumen schaffen. Mit zunehmenden Handelsdimensionen werden die Spielweisen vielfältiger, sodass die Handelsstrategie der Nutzer selbst zum Hauptakteur des Wettbewerbs wird.

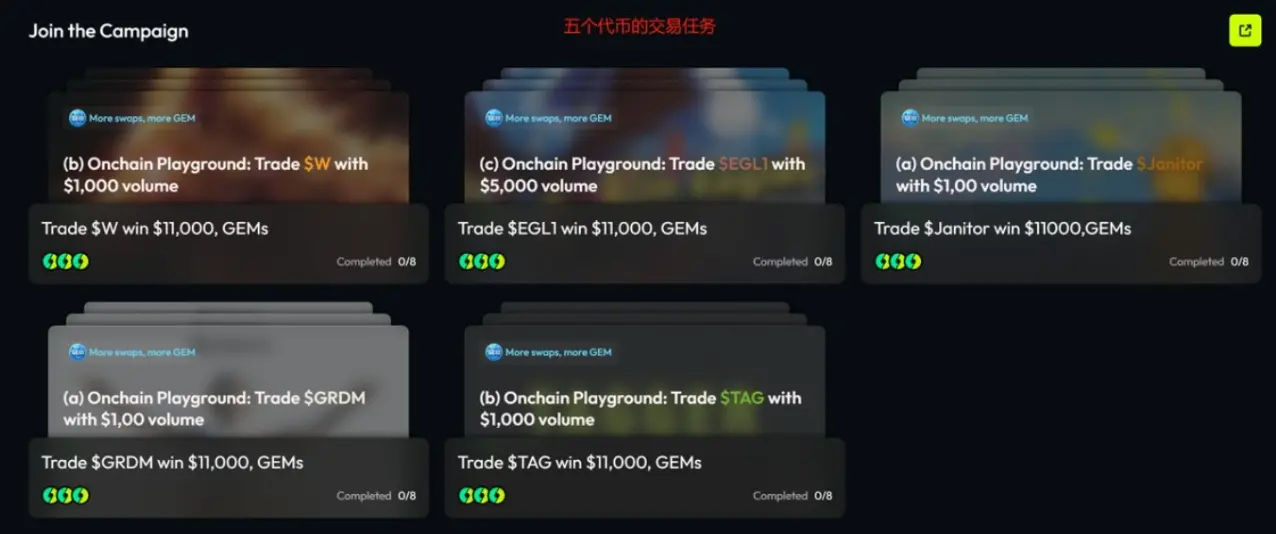

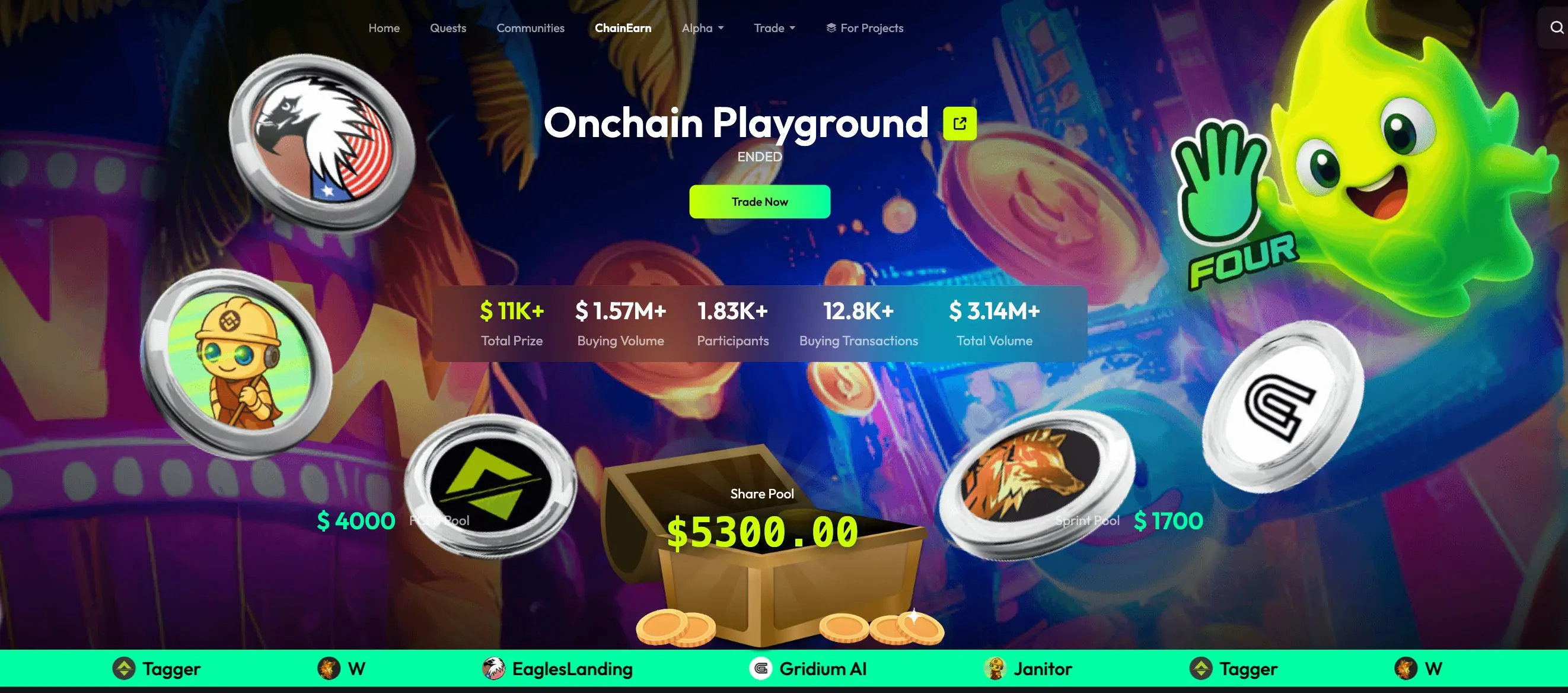

Fortgeschrittenes Beispiel: TaskOn und FourMeme „Onchain Playground“

Der von TaskOn und FourMeme gemeinsam veranstaltete Meme-Trading-Wettbewerb „Onchain Playground“ ist ein Paradebeispiel für diesen Ansatz. Er vereint fünf beliebte Meme-Coins wie $EGL1 und $Janitor und bietet ein ausgeklügeltes dreidimensionales Flywheel-Gameplay, das den Wettbewerb von einfachem Überbieten auf die Strategieebene hebt:

FCFS Pool: Nutzer, die Handelsaufgaben für ihr bevorzugtes Projekt erfüllen, teilen sich einen Basispreispool von 4.000 US-Dollar und erhalten GEMs-Belohnungen der Plattform.

Share Pool: Nutzer müssen mehrere „Task Collections“ koordinieren, um die Gesamtvolumen-Rangliste zu erklimmen und einen Preispool von 5.300 US-Dollar zu teilen. Dieser Pool wächst dynamisch mit dem Gesamtvolumen, wodurch die Gewinnobergrenze aufgehoben und Kernspieler zu kontinuierlichem Engagement motiviert werden.

Sprint Pool: Hier wird der Wert der GEMs aktiviert – je mehr GEMs, desto größer der Anteil am finalen Sprint-Pool von 1.700 US-Dollar. In dieser Phase sind GEMs der einzige Maßstab für den Gewinn.

Das Geniale an diesem Mechanismus ist, dass er erfolgreich die Kernfrage „Wie erhalte ich effizient GEMs?“ unter den Nutzern verankert. Die Nutzer konkurrieren nicht nur beim Handelsvolumen, sondern müssen auch ihre Energie zwischen verschiedenen Aufgaben aufteilen und die optimale Strategie wählen, um den Gewinn aus allen drei Pools zu maximieren. Dies zeigt das Potenzial gemeinsamer Wettbewerbe – durch die dreidimensionale Gestaltung von Basisspiel, Strategieebene und Ressourcenmanagement wird der Wettbewerb von einfachem Volumenvergleich auf die Strategieebene gehoben. Am Ende wurde ein Gesamtvolumen von über 3 Millionen US-Dollar erreicht, und mehr als 1.000 Nutzer nahmen am Wettbewerb teil.

Für Projektbetreiber sind Trading-Wettbewerbeein Hebel für Wachstum;für Nutzer sind sie ein ideales Experimentierfeld für den Handel. Die zukünftigen Modelle von Trading-Wettbewerben können noch vielfältiger werden.

Tatsächlich können zukünftige Trading-Wettbewerbe in Richtung Hold-Token-Wettbewerbe, Kombination mit dem veToken-Modell, ve(3,3)-Modell usw. weiterentwickelt werden,wodurch kurzfristige Anreize in langfristige Protokollbindung, Gewinnbeteiligung und Gewichtung umgewandelt werden. Dies entspricht noch besser den Bedürfnissen des Web3-Ökosystems.

On-Chain-Trading-Wettbewerbe sind ein mikroökonomisches Experimentierfeld, das menschliches Verhalten, wirtschaftliche Anreize und Kryptotechnologie perfekt vereint. Sie zeigen deutlich, dass bei vernünftiger Regelgestaltung individuelle rationale Entscheidungen zwar ins „Gefangenendilemma“ führen können, letztlich aber im „Nash-Gleichgewicht“ das gesamte Ökosystem in Richtung Aktivität, Stabilität und Wohlstand vorantreiben.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

300 Millionen Finanzierung + CFTC-Unterstützung: Kalshi fordert den Marktführer im Prognosemarkt heraus

Sequoia Capital und a16z führten die Finanzierungsrunde an, wodurch die Bewertung von Kalshi auf 5 Milliarden US-Dollar anstieg.

SNX steigt um über 80 % auf ein 10-Monats-Hoch – Kann der Start von Synthetix’s Perp DEX für weiteren Auftrieb sorgen?

Der SNX-Token von Synthetix ist um über 80 % gestiegen und hat damit den höchsten Stand seit Januar erreicht, was auf die wachsende Begeisterung für die bevorstehende Perpetual-DEX auf Ethereum zurückzuführen ist. Während die Stimmung sehr optimistisch ist, warnen einige Analysten, dass die Rallye eher von Spekulation als von fundamentalen Faktoren getrieben sein könnte.

HBAR-Preis springt auf den Erholungstrend, da der Verkaufsdruck um 88 % nachlässt – Ist $0,25 als Nächstes dran?

Hedera (HBAR) zeigt nach dem Markteinbruch eines der klarsten Erholungsmuster unter den Altcoins. Die Zuflüsse zu Börsen sind um 88 % zurückgegangen, der CMF zeigt, dass Wale kaufen, und der RSI signalisiert eine mögliche Trendwende. HBAR steht nun vor einem wichtigen Widerstand bei 0,22 $, der darüber entscheidet, ob die Erholung in Richtung 0,25 $ oder höher weitergeht.

Bitcoin-Preis nähert sich 115.000 $, während Spot-Investoren der Marktangst trotzen

Bitcoins Erholung wird durch Spot-Investoren unterstützt, die ihre Positionen halten, während Trader vorsichtig bleiben. Ein Ausbruch über 115.000 $ könnte den bullischen Schwung wiederbeleben.