Institutionelle Welle treibt Bitcoin ETFs auf ein Rekordquartal zu

Eine Rekordwelle institutioneller Zuflüsse treibt Bitcoin ETFs zu ihrem bislang stärksten Quartal. Laut Bitwise CIO Matt Hougan sorgen der Zugang für Wertpapierhäuser und die Nachfrage nach Absicherungen für einen strukturellen Wandel in der Krypto-Strategie von Wall Street.

Spot Bitcoin ETFs ziehen institutionelles Kapital in Rekordtempo an.

Laut Bitwise CIO Matt Hougan steuern diese Produkte auf ihr bislang stärkstes Quartal zu, da Genehmigungen durch große Brokerhäuser und die Nachfrage nach Inflationsschutz neue Kapitalquellen erschließen.

Vertriebsfreigaben geben ETFs neuen Schwung

Bis Ende des dritten Quartals hatten Bitcoin ETFs 22,5 Milliarden Dollar angezogen und sind auf dem besten Weg, bis zum Jahresende 30 Milliarden Dollar zu erreichen.

Der Handel mit US-Spot-Bitcoin-Fonds stieg in diesem Monat an einem einzigen Tag auf 7,5 Milliarden Dollar – ein Beweis für eine Liquidität, die groß genug ist, um große institutionelle Orders mit minimalem Slippage auszuführen.

Als Bitcoin die Marke von 100.000 Dollar durchbrach und 125.000 Dollar erreichte, stieg auch die Aktivität bei ETFs im Gleichschritt. Eric Balchunas von Bloomberg sagte, dass $IBIT mit 3,5 Milliarden Dollar die wöchentlichen ETF-Zuflüsse anführte – etwa 10 % aller US-Zuflüsse.

Alle 11 Spot-ETFs, einschließlich $GBTC, beendeten die Woche im Plus, was er als „zwei Schritte vorwärts“-Modus bezeichnete.

$IBIT ist #1 bei den wöchentlichen Zuflüssen unter allen ETFs mit 3,5 Milliarden Dollar, was 10 % aller Nettozuflüsse in ETFs entspricht. Bemerkenswert ist auch, dass die restlichen 11 OG Spot btc ETFs in der vergangenen Woche ebenfalls Geld aufgenommen haben, sogar $GBTC irgendwie – so hungrig sind die Fische. Zwei Schritte vorwärts-Modus. Genießt es, solange es anhält. pic.twitter.com/iNrcgiRVHV

— Eric Balchunas (@EricBalchunas) 8. Oktober 2025

Hougan nannte drei Haupttreiber für den Anstieg:

- Vertrieb über Brokerhäuser: Große Broker wie Morgan Stanley und Wells Fargo bieten ihren Kunden jetzt direkt Krypto-ETFs an und verschaffen Tausenden von Beratern regulierten Zugang zu Bitcoin.

- Der „Entwertungs-Trade“: Investoren wechseln zu knappen Vermögenswerten wie Gold und Bitcoin, um sich gegen Währungsverwässerung und fiskalische Expansion abzusichern.

- Reflexive Dynamik: Steigende Preise ziehen Medienberichterstattung nach sich, was weitere ETF-Käufe anregt und die Rallye verstärkt.

Hougan verwies auf die neue Richtlinie von Morgan Stanley, die Beratern erlaubt, bis zu 4 % der Portfolios in Krypto zu investieren. Diese Politik könnte Billionen in regulierte Produkte lenken.

Wells Fargo und Merrill Lynch sind gefolgt und haben die institutionellen Kanäle erweitert. Er fügte hinzu, dass starke Bitcoin-Quartale oft mit Zuflüssen in Milliardenhöhe einhergehen, was die Verbindung zwischen Preis und Kapital verstärkt.

BlackRocks IBIT übernimmt die Führung bei Bitcoin-ETF-Dominanz

BeInCrypto berichtete, dass IBIT nun BlackRocks profitabelster ETF ist und jährlich 244,5 Millionen Dollar aus einer Gebühr von 0,25 % bei fast 100 Milliarden Dollar AUM generiert. Er hat den S&P 500 ETF (IVV) trotz dessen größerem Umfang überholt.

Bloomberg-Daten zeigen, dass IBIT in weniger als 450 Tagen fast 100 Milliarden Dollar erreicht hat – im Vergleich zu über 2.000 Tagen für Vanguards VOO – und damit der am schnellsten wachsende ETF aller Zeiten ist.

Diese Dominanz verringert Spreads und erhöht die Liquidität, sodass institutionelle Zuflüsse effizient recycelt werden können. US-Fonds halten nun etwa 90 % der weltweiten Bitcoin-ETF-Vermögenswerte, was die zunehmende Kontrolle der Wall Street über die Liquidität digitaler Vermögenswerte unterstreicht.

Marktstruktur verschiebt sich über Zyklen hinaus

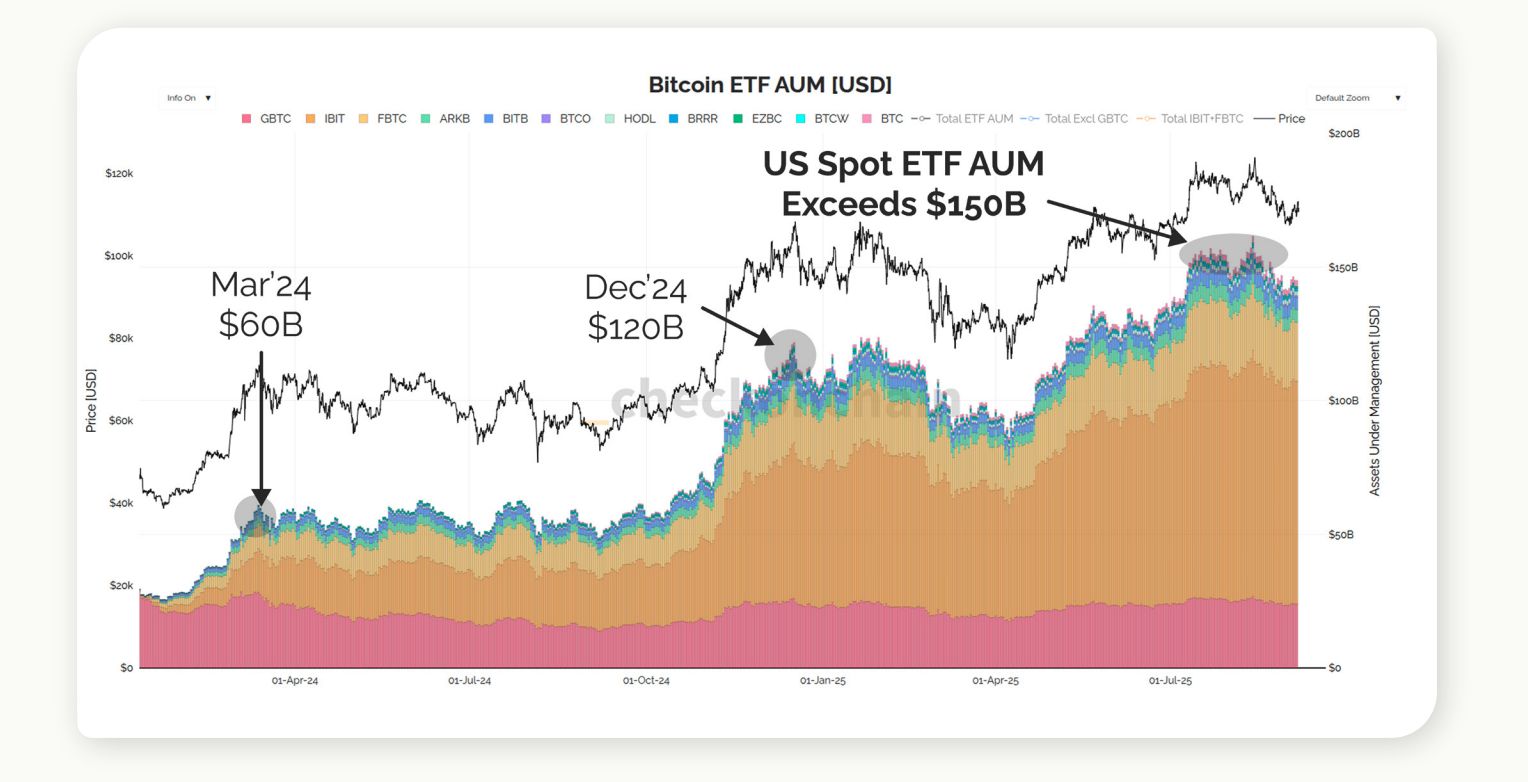

Analysten sagen, dass diese Zuflusswelle die Marktstruktur von Bitcoin neu gestaltet. James, Mitbegründer von Checkonchain Analytics, sagte gegenüber BeInCrypto, dass ETF-Zuflüsse – bisher rund 60 Milliarden Dollar – „Zehnmilliarden an frischem institutionellem Kapital“ darstellen und nicht nur On-Chain-Halter sind, die in Fonds wechseln.

Er fügte hinzu, dass langfristige Investoren monatlich 30–100 Milliarden Dollar an Gewinnen realisieren, was die Preisbeschleunigung trotz steigender Nachfrage verlangsamt.

Quelle: Checkonchain

Quelle: Checkonchain „Einige Halter migrieren von On-Chain zu ETFs – das passiert. Aber sie sind nicht die Mehrheit. Die Nachfrage war enorm – Zehnmilliarden an institutionellem Kapital – und dennoch bleibt der Verkaufsdruck bestehen. Seit Oktober 2024 hat IBIT seine Konkurrenten überholt und bleibt der einzige Fonds mit anhaltenden Zuflüssen. Die USA machen jetzt etwa 90 % der weltweiten ETF-Bestände aus.“

K33 Research argumentiert, dass institutionelle Akzeptanz und die Ausrichtung der Makropolitik den Vierjahres-Halbierungsrhythmus von Bitcoin beendet haben. Er wurde durch ein liquiditätsgetriebenes Regime ersetzt.

James bestätigte diese Sichtweise und sagte: „Bitcoin reagiert jetzt auf die Welt, anstatt dass die Welt auf Bitcoin reagiert.“

ETF-Zuflüsse, staatliche Allokationen und das Wachstum von Derivaten sind zu den neuen Ankern der Preisfindung geworden. K33-Daten zeigen, dass das offene Interesse und die Dynamik hoch, aber nicht extrem sind – was auf kurze Korrekturen und keinen strukturellen Umkehrschluss hindeutet.

Trotzdem warnen Skeptiker, dass steigende Hebelwirkung kurzfristige Rücksetzer auslösen könnte. Die entscheidende Frage ist, ob milliardenschwere Handelstage frische Zuflüsse oder Rotationen aus Legacy-Fonds wie GBTC widerspiegeln.

Für den Moment stützen Rekordvolumina, breitere Verteilung und tiefe Liquidität Hougans These: Der erweiterte Zugang über Brokerhäuser ist der stärkste Rückenwind für Bitcoin zum Jahresende.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Geld, Kontrolle und Dezentralisierung

Technologieriesen streben nicht nach Einnahmen, sondern nach der Kontrolle über Modelle, Narrative und Ideen.

Interview mit Cathie Wood: Warum der Fokus auf BTC, ETH, SOL und HYPE

Vom 200-Wochen-Durchschnitt bis zum Marktkapitalisierungsverhältnis: Schätzung des aktuellen Bullenmarkt-Höhepunkts von Ethereum

Vielleicht nicht so übertrieben wie Tom Lees $60.000 Prognose, aber können wir etwa $8.000 erwarten?

Tauchen Sie ein in die neuesten Protocol 23-Tests von Pi Network zur verbesserten Effizienz

Kurz gesagt: Pi Network testet intensiv das Protokoll 23 mit dem Ziel, Effizienz und Skalierbarkeit zu verbessern. Die Tests konzentrieren sich darauf, Fehler zu minimieren und beinhalten Funktionen wie eine dezentrale Börse und ein AMM. Pi Coin zeigt Volatilität und könnte ohne unterstützende Maßnahmen an Wert verlieren.