Michael Saylors Strategie übersteigt 500.000 BTC nach dem jüngsten Bitcoin-Kauf von 584 Millionen Dollar

Quick Take Strategy hat weitere 6.911 BTC für etwa 584,1 Millionen US-Dollar in bar zu einem Durchschnittspreis von 84.529 US-Dollar pro Bitcoin erworben und damit die Gesamtbestände auf über 500.000 BTC erhöht. Die neuesten Käufe wurden mit den Erlösen aus dem Verkauf seiner Stammaktien der Klasse A, MSTR, und der unbefristeten Vorzugsaktien, STRK, getätigt.

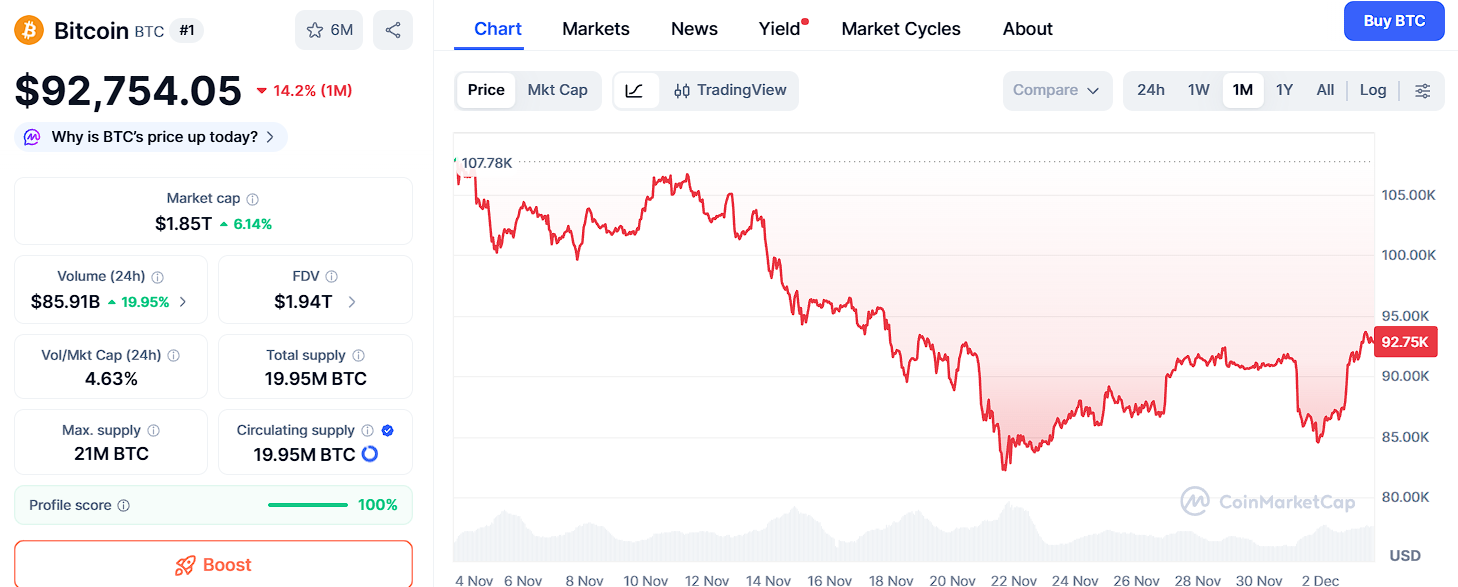

Das Bitcoin-Treasury-Unternehmen Strategy (ehemals MicroStrategy) erwarb zwischen dem 17. und 23. März zusätzlich 6.911 BTC für ungefähr 584,1 Millionen US-Dollar zu einem Durchschnittspreis von 84.529 US-Dollar pro Bitcoin, laut einer 8-K-Einreichung bei der Securities and Exchange Commission am Montag — und übertraf damit 500.000 BTC in den Gesamtbeständen.

Das Unternehmen hält nun insgesamt 506.137 BTC — im Wert von über 44 Milliarden US-Dollar. Die gesamten Bestände von Strategy wurden zu einem Durchschnittspreis von 66.608 US-Dollar pro Bitcoin gekauft, mit Gesamtkosten von rund 33,7 Milliarden US-Dollar, einschließlich Gebühren und Ausgaben, so der Mitbegründer und Executive Chairman des Unternehmens, Michael Saylor. Um das ins Verhältnis zu setzen: Strategy hält etwa 2,4 % des gesamten Bitcoin-Angebots von 21 Millionen.

Die neuesten Akquisitionen folgen auf die angekündigte Preisgestaltung von Strategy für sein 10% Series A Perpetual Strife Preferred Stock (STRF) Angebot am Freitag, wobei das Geschäft von 500 Millionen US-Dollar auf 722,5 Millionen US-Dollar aufgestockt wurde.

Das STRF-Angebot folgt auf den zuvor angekündigten Plan des Unternehmens, bis zu 21 Milliarden US-Dollar über seine Perpetual Strike Preferred Stock, STRK, am 10. März zu beschaffen. Letzte Woche verkaufte Strategy 13.100 STRK-Aktien für ungefähr 1,1 Millionen US-Dollar. Zum 23. März stehen noch STRK-Aktien im Wert von 20,99 Milliarden US-Dollar zur Ausgabe und zum Verkauf im Rahmen des Programms zur Verfügung, so das Unternehmen.

Die STRF- und STRK-Angebote sind auch zusätzlich zu Strategy's ursprünglichem "21/21-Plan", der eine Gesamtkapitalbeschaffung von 42 Milliarden US-Dollar in Aktienangeboten und festverzinslichen Wertpapieren für Bitcoin-Akquisitionen anstrebt. Letzte Woche verkaufte Strategy 1.975.000 MSTR-Aktien für ungefähr 592,6 Millionen US-Dollar. Zum 23. März stehen noch MSTR-Aktien im Wert von 3,57 Milliarden US-Dollar zur Ausgabe und zum Verkauf im Rahmen dieses Programms zur Verfügung.

Strategy erwarb zuvor zusätzlich 130 BTC für ungefähr 10,7 Millionen US-Dollar zu einem Durchschnittspreis von 82.981 US-Dollar pro Bitcoin zwischen dem 10. und 16. März — deutlich niedriger als viele seiner vorherigen Bitcoin-Käufe, die in die Milliarden gingen — und erhöhte seine Bestände auf 499.226 BTC vor der heutigen Ankündigung.

Die Marktkapitalisierung von Strategy in Höhe von 79,2 Milliarden US-Dollar wird mit einem erheblichen Aufschlag auf den Nettoinventarwert seiner Bitcoins gehandelt, wobei einige Investoren Bedenken hinsichtlich der Bewertung des Unternehmens im Vergleich zum NAV und seiner zunehmend zahlreichen Bitcoin-Akquisitionsprogramme im Allgemeinen äußern.

Die Klasse-A-Stammaktien von Strategy, MSTR, schlossen am Freitag um 0,6 % höher bei 304 US-Dollar und sind derzeit im vorbörslichen Handel am Montag um 4,9 % gestiegen. Sie haben im vergangenen Jahr um über 90 % zugelegt, aber nur 1,3 % im bisherigen Jahresverlauf, laut der Strategy Price-Seite von The Block, was Jeff Park, Leiter der Alpha-Strategien bei Bitwise, als "den Altcoin von Tradfi" beschreibt.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Top 3 Krypto-Prognosen für 2026: Ozak AI, Bitcoin und XRP stehen vor massivem Aufwärtspotenzial

Husky Inu (HINU) steht bei $0,00023477, da der Markt Anzeichen einer Erholung zeigt

Krypto: Wie Europa seine eigene Version der SEC durchsetzen will

Stablecoin: Western Union plant die Einführung von Anti-Inflations-"Stable Cards"